Ảnh minh họa.

Ảnh minh họa.

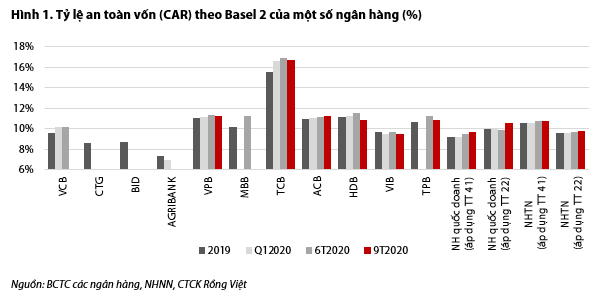

Theo báo cáo phân tích của Công ty Cổ phần Chứng khoán Rồng Việt (VDSC) được biết, trước đó, Vietcombank đã báo cáo hệ số CAR là 10,1% trong 6T2020, cao hơn mức trung bình của các ngân hàng quốc doanh nhưng vẫn thấp hơn so với các ngân hàng tư nhân.

Hệ số CAR của VCB 6T2020 cao hơn một chút so với cuối năm 2019, một phần do giảm tài sản có rủi ro nhằm điều chỉnh rủi ro tín dụng. Nếu không phải do đại dịch – một trong những nguyên nhân khiến tăng trưởng dư nợ cho vay và tín dụng giảm tốc, thì VCB ước tính sẽ chỉ có thể duy trì hệ số CAR trên mức tối thiểu cho đến cuối năm 2020 dựa trên mức tăng trưởng tín dụng và tài sản theo kế hoạch.

VDSC cho rằng mặc dù việc tăng vốn không quá cấp thiết do hệ số CAR hiện tại được kỳ vọng sẽ đủ đáp ứng tăng trưởng tín dụng trong 1,5 năm tới, tuy nhiên việc phát hành riêng lẻ là cần thiết để ngân hàng có được bộ đệm vốn mạnh hơn. Tuy nhiên, việc tăng vốn chủ sở hữu, hoặc giảm tỷ lệ đòn bẩy, có thể gây áp lực lên ROE, vốn là một trong các tiêu chí để định giá theo phương pháp bội số.

VDSC kỳ vọng đà tăng trưởng thu nhập tạo ra từ việc tăng vốn (dẫn đến hạn mức tăng trưởng tín dụng cao hơn) có thể làm giảm các tác động tiêu cực của việc hiệu quả hoạt động thấp hơn. VDSC cũng coi việc tăng ROA do thay đổi cơ cấu tài sản hoặc thay đổi khẩu vị rủi ro là những lựa chọn mà VCB có thể sử dụng để hỗ trợ ROE.

Theo báo cáo của HĐQT tại ĐHCĐ thường niên năm 2020, mức CAR vào cuối năm 2019 dự kiến chỉ đủ duy trì trên 8% (mức yêu cầu của Basel II) cho đến cuối năm 2020, dựa trên kế hoạch tăng trưởng tín dụng và tài sản. Do đó, VCB đã đề ra kế hoạch tăng vốn điều lệ, theo mục tiêu trở thành ngân hàng dẫn đầu về quản trị rủi ro và chất lượng tài sản. Điều này cũng dựa trên cơ sở VCB mới chỉ hoàn thành 1/3 kế hoạch tăng vốn thông qua phát hành riêng lẻ cho nhà đầu tư nước ngoài đã được NHNN phê duyệt vào đầu năm 2018.

Kế hoạch tăng vốn sắp tới gồm 2 cấu phần. Cấu phần thứ nhất là phát hành cổ phiếu theo hình thức trả cổ tức, và cấu phần còn lại là phát hành riêng lẻ tối đa 6,5% vốn điều lệ tại thời điểm chào bán. VDSC quan tâm nhiều hơn đến việc tăng vốn từ phát hành riêng lẻ, bởi việc chia cổ tức bằng cổ phiếu sẽ chỉ ảnh hưởng đến vốn điều lệ chứ không ảnh hưởng đến hệ số CAR.

Dựa theo báo cáo phân tích của VDSC, chúng tôi xin trích lược lại một số nội dung chính như sau:

CAR được điều chỉnh vừa đủ cho một năm tăng trưởng tín dụng

Kể từ cuối năm 2019, việc tăng vốn để đáp ứng một trong những trụ cột chính của Basel II - an toàn vốn - là rất cấp thiết đối với các ngân hàng quốc doanh (SOBs), đặc biệt là CTG, BID và Agribank. Đối với Agribank, tỷ lệ CAR của ngân hàng theo Thông tư 41/2016/TT-NHNN là 7,3% vào cuối năm 2019, thấp hơn nhiều so với mức yêu cầu, thể hiện sự thiếu hụt vốn đáng kể.

Do đó, Agribank vẫn đang áp dụng Thông tư 22/2019/TT-NHNN. Đối với các ngân hàng quốc doanh niêm yết, hệ số CAR của CTG và BID được dự báo sẽ không đủ khả năng đáp ứng mức tăng trưởng tín dụng hai chữ số.

Dựa trên tình hình của các ngân hàng quốc doanh khác, vốn là những ngân hàng lớn nhất bên cạnh VCB về tổng tài sản, cho vay, huy động, VDSC đánh giá VCB có nhiều dư địa tăng trưởng tín dụng cũng như tăng vốn hơn. Điều này đến từ hệ số CAR của VCB ở mức 9,6% vào cuối năm 2019, tỷ lệ vốn chủ sở hữu trên tổng tài sản là 7,0%, tỷ lệ sở hữu do Nhà nước nắm giữ là 74,8% (còn dư địa để pha loãng nhưng vẫn giữ tỷ lệ sở hữu nhà nước trên 65%), tỷ lệ sở hữu nước ngoài ở mức 23,7% (giới hạn nước ngoài ở mức 30%).

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

VCB thậm chí còn chứng kiến tỷ lệ CAR tăng trong năm 2020, mặc dù không phát hành trái phiếu dài hạn hay phát hành riêng lẻ. Về các thành phần thuộc tử số của phương trình CAR, vốn cấp 2 thậm chí còn giảm và sự gia tăng vốn cấp 1 chỉ được đóng góp bởi thu nhập trong kỳ trong sáu tháng đầu năm 2020. Như vậy, CAR tăng chủ yếu là do giảm mẫu số, vốn là các tài sản tính theo rủi ro.

VDSC đánh giá, tốc độ tăng trưởng tín dụng chậm lại, mà trong đó dư nợ cho vay chiếm tỷ trọng chủ yếu, góp phần cải thiện hệ số CAR. Trong nửa đầu năm 2020, dư nợ tín dụng VCB chỉ tăng trưởng 4,9% YTD, so với 9,9% YTD của cùng kì năm ngoái. Với kế hoạch tăng vốn được đề xuất trong ĐHCĐ 2020, VDSC kỳ vọng điều này sẽ hỗ trợ mạnh mẽ cho hạn mức tăng trưởng tín dụng được NHNN cấp trong giai đoạn 2021-2022.

Ngoài ra, VDSC không đánh giá cấu phần thứ nhất của kế hoạch tăng vốn, đó là phát hành cổ phiếu trả cổ tức năm 2018, quan trọng bằng cấu phần thứ hai. Cổ tức bằng cổ phiếu về cơ bản không ảnh hưởng đến hệ số CAR, vì tử số của phương trình CAR đã tính đến phần vốn chủ sở hữu trên bảng cân đối kế toán.

Dù sao đi nữa, VDSC cho rằng cổ tức bằng cổ phiếu được thực hiện trước khi phát hành riêng lẻ có thể ảnh hưởng đến số lượng cổ phiếu được chào bán ở một mức độ nhất định. Dựa trên nguyên lý kế toán của việc chia cổ tức bằng cổ phiếu, vốn sẽ làm giảm lợi nhuận giữ lại và tăng vốn điều lệ tương ứng, VDSC dự kiến số lượng cổ phiếu chào bán tối đa là 284,5 triệu (tương đương 6,5% của vốn điều lệ mới sau khi chia cổ tức bằng cổ phiếu). Với vùng giá 80.000 - 94.200 đồng trong ba tháng qua, đợt phát hành riêng lẻ tương đương 6,5% vốn điều lệ và nếu được phân phối toàn bộ dự kiến sẽ mang lại cho VCB thêm một lượng vốn quy mô tương đương 19-23% tổng vốn tự có (tính theo Thông tư 41/2016/TT-NHNN) ở Quý 2/2020.

Hiệu quả hoạt động chịu sức ép từ việc giảm đòn bẩy

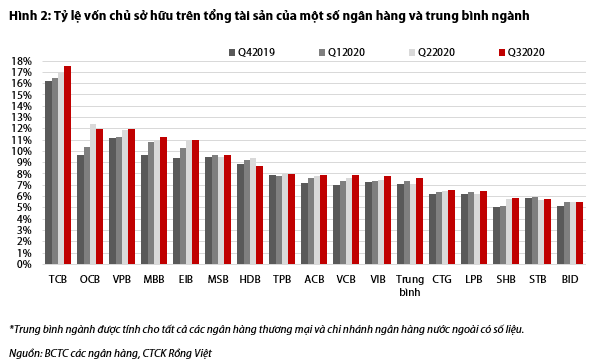

Trong số tất cả các ngân hàng có số liệu, tỷ lệ vốn chủ sở hữu trên tổng tài sản của VCB ở mức cao hơn một chút so với mức trung bình ngành (7,9% so với 7,6% tương ứng trong 3Q2020). VCB thậm chí còn thấp hơn mức trung bình ngành tại cuối năm 2019. VCB nên duy trì tỷ trọng vốn chủ sở hữu cao hơn để đáp ứng các yêu cầu về vốn khác.

VDSC cũng dự đoán rằng nếu đợt phát hành riêng lẻ diễn ra vào Quý 4/2020, tỷ lệ vốn chủ sở hữu trên tổng tài sản vào cuối năm 2020 sẽ nằm trong khoảng 8,7-9,7%, với giới hạn dưới tương ứng với 50% vốn được phát hành riêng lẻ theo kế hoạch ở mức 80.000 đồng, và giới hạn trên tương ứng với 100% vốn phát hành thêm được phân phối ở mức 94.200 đồng.

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

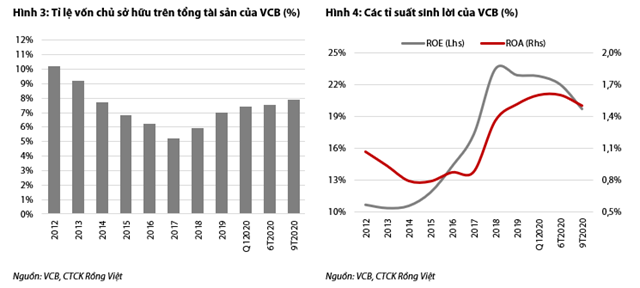

Về chu kỳ giảm đòn bẩy, trong giai đoạn 2014-2017, tỷ suất ROA của VCB dao động trong khoảng 0,8-0,9%. Do đòn bẩy tăng, ROE được cải thiện đáng kể. Tỷ lệ E/A đã đảo ngược xu hướng giảm trước đó vào năm 2017, một năm sau khi tốc độ tăng trưởng dư nợ cho vay đạt đỉnh vào năm 2016, gây áp lực lên các tỉ suất lợi nhuận của ngân hàng. Tuy nhiên, do hiệu suất sinh lời trên tài sản (ROA) tăng đáng kể từ 0,9% năm 2017 lên 1,5% năm 2019, ROE được cải thiện và tăng lên trên 20%.

Về đợt phát hành riêng lẻ sắp tới, VDSC kỳ vọng ROE sẽ giảm do áp lực từ việc giảm đòn bẩy và giới hạn khả năng mở rộng ROA trong ngắn hạn.

Dựa trên biên độ kỳ vọng của tỉ lệ vốn chủ sở hữu trên tổng tài sản, VDSC dự báo ROE sẽ dao động trong khoảng 16,5-18,5% nếu ROA không thay đổi đáng kể. Nếu mức ROE mới này được duy trì, VDSC cho rằng mức bội số định giá thấp hơn mức hiện tại có thể được áp dụng. Tuy nhiên, tác động lên giá trị nội tại vẫn còn chưa rõ ràng, vì giá trị sổ sách và thu nhập cao hơn sẽ bù đắp cho sự sụt giảm của bội số định giá.

VDSC kỳ vọng tác động ròng lên định giá là tích cực, vì chúng tôi đánh giá cao dư địa và khả năng tối ưu hóa lợi suất tài sản của VCB trong dài hạn. Cụ thể hơn, nguồn vốn chủ sở hữu bổ sung từ phát hành riêng lẻ sẽ hỗ trợ thanh khoản của VCB vốn đã tương đối lành mạnh. Do đó, điều này sẽ giải tỏa áp lực lên nhu cầu duy trì một lượng tài sản có tính thanh khoản cao để đáp ứng tỷ lệ khả năng chi trả trong 30 ngày theo Thông tư 22/2019/TT-NHNN, do VCB có một lượng tiền gửi ngắn hạn đáng kể.

Nhìn chung, thay đổi phân bổ tài sản, tái cơ cấu danh mục cho vay hoặc thậm chí thay đổi khẩu vị rủi ro có thể là những lựa chọn để nâng ROA lên cao hơn nhằm hỗ trợ ROE.

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành