Ảnh minh họa

Ảnh minh họa

Công ty Cổ phần Chứng khoán Rồng Việt (VDSC) đã có báo cáo cập nhật đối với cổ phiếu NTP của Công ty Cổ phần Nhựa Thiếu niên Tiền Phong.

Theo VDSC, NTP đang chịu những tác động trái chiều từ COVID-19. Một mặt, nhu cầu xây dựng yếu khiến NTP nhiều khả năng không hoàn thành kế hoạch sản lượng năm 2020. NTP ước tính sản lượng tiêu thụ năm 2020 sẽ dao động trong khoảng 90.000 đến 100.000 tấn, thấp hơn mục tiêu 104.000 tấn. Doanh thu năm 2020 sẽ thấp hơn 10% so với cùng kỳ năm trước.

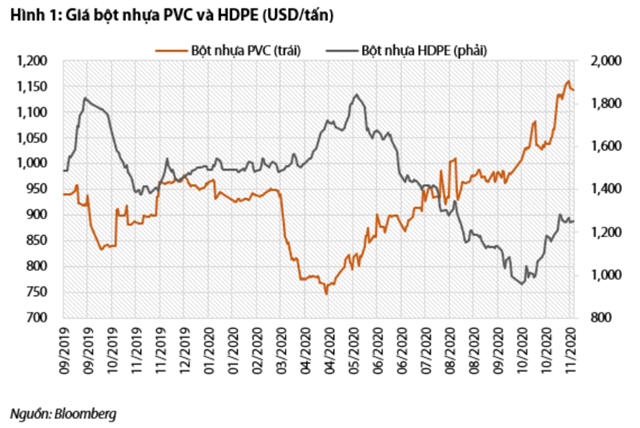

Mặt khác, giá bột nhựa PVC đã chạm đáy lịch sử ở mức 740 USD / tấn vào giữa năm, thấp hơn 21% so với mức đầu năm 2020, tạo cơ hội cho NTP giảm chi phí sản xuất. Doanh nghiệp đã hưởng lợi từ việc mua một lượng đáng kể hạt nhựa PVC khi giá mặt hàng này đã tăng hơn 50% kể từ đáy.

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

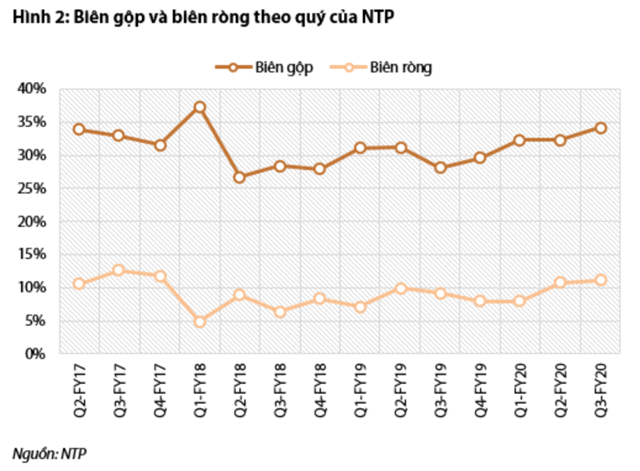

Theo quan sát của VDSC, NTP có thể tiếp tục cải thiện biên lợi nhuận gộp trong vài tháng tới bất chấp sự phục hồi của giá hạt nhựa PVC. Thứ nhất, lượng hàng tồn kho giá thấp sẽ giúp giữ chi phí sản xuất bình quân thấp trong ngắn hạn. Thứ hai, xem xét thực tế là HDPE chiếm tỷ trọng lớn hơn trong cơ cấu sản phẩm của NTP so với BMP, VDSC cho rằng việc giá bột nhựa HDPE chạm đáy trong tháng 10 sẽ có lợi cho NTP tương tự như diễn biến giá PVC thời gian qua.

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

VDSC quan sát thấy đây là lần đầu tiên PVC và HDPE có giá tương đương nhau. Từ trước tới nay đây là hai sản phẩm có mức giá khác biệt hoàn toàn do khoảng cách giá đầu vào. Việc giá hai nguyên liệu tiệm cận nhau sẽ tạo cơ hội cho NTP linh hoạt trong chiến lược giá và cơ cấu sản phẩm của mình. Theo VDSC, NTP có thể giảm giá mạnh hơn các sản phẩm PE để thúc đẩy doanh số bán hàng, đặc biệt là trong thời điểm mùa đông tại miền Bắc, nơi nhu cầu ống nước nóng tăng cao.

VDSC cho rằng năm 2020 có thể là cơ hội cuối cùng của NTP để cải tổ sức khỏe tài chính vì năm 2021 sẽ là một năm khó khăn theo hầu hết các công ty trong chuỗi giá trị ngành xây dựng. NTP mới đã ngừng hợp tác phân phối với Công ty TNHH Xuất nhập khẩu Minh Hải, một trong năm nhà phân phối của nó, cũng là một bên liên quan. Minh Hải chuyên phân phối hàng cho các dự án, đã giúp NTP tham gia nhiều dự án hạ tầng trong những năm qua. Kết thúc hợp tác với doanh nghiệp này khiến NTP phải trích lập dự phòng khoảng 80 tỷ đồng phát sinh trong 9T2020. Trừ những tác động ngắn hạn mà điều này gây ra đối với lợi nhuận của NTP, VDSC đánh giá cao nỗ lực này của ban lãnh đạo, vì đây từng là một trong những mối quan tâm lớn nhất đối với quản trị doanh nghiệp của công ty.

Tóm lại, VDSC đánh giá cao nỗ lực của NTP trong việc cải thiện sức khỏe tài chính trong dài hạn cũng như đón nhận các tác động trung hạn của đại dịch. Ngược lại, VDSC cũng muốn cảnh báo các nhà đầu tư về sự suy thoái ở cấp độ ngành do nhu cầu xây dựng suy yếu, không chỉ đối với riêng NTP này mà còn đối với tất cả các công ty trong lĩnh vực vật liệu xây dựng. Mặc dù NTP liên tục cải thiện nhưng vẫn sẽ phải đối mặt với những tác động không thể tránh khỏi về sản lượng tiêu thụ và khả năng sinh lời.

NTP hiện đang giao dịch ở mức P/E trailing 9,5 lần, sau khi tăng mạnh từ 25.000 đồng lên 36.600 đồng/cổ phiếu trong năm tháng qua.

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành