Cập nhật kết quả kinh doanh quý 3: Doanh nghiệp cần nỗ lực để đạt mục tiêu năm 2020. Ảnh: IT

Cập nhật kết quả kinh doanh quý 3: Doanh nghiệp cần nỗ lực để đạt mục tiêu năm 2020. Ảnh: IT

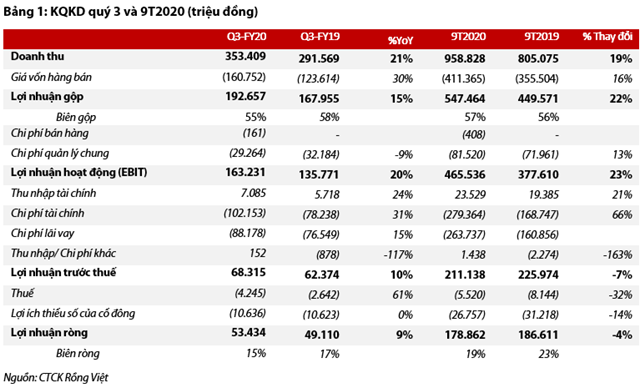

Doanh thu trong quý III tăng 21% so với cùng kỳ (YoY) và 17% so với quý trước (QoQ) nhờ thủy điện phục hồi và đóng góp của mảng điện mặt trời áp mái. EBIT tăng 20% YoY và 7% QoQ do giá vốn và chi phí bán hàng tăng nhiều hơn so với doanh thu. Chi phí tài chính quý III tăng mạnh 32% YoY và 18% QoQ do chi phí từ dự án Trúc Sơn.

Trong quý III, GEG tái tài trợ khoản vay cho dự án này nên chịu lãi phạt trả nợ trước hạn cho khoản vay 470 tỷ đồng. Tuy nhiên về lâu dài doanh nghiệp sẽ được hưởng lợi do lãi suất giảm khoảng 2%, chi phí lãi sẽ được tiết kiệm trong những quý tiếp theo. Tính đến cuối quý III, công ty đã hoàn thành lần lượt 67% và 62% mục tiêu doanh thu và lợi nhuận sau thuế.

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

Chúng tôi xin trích lược lại báo cáo phân tích của VDSC như sau:

Mảng thủy điện phục hồi trong quý 3

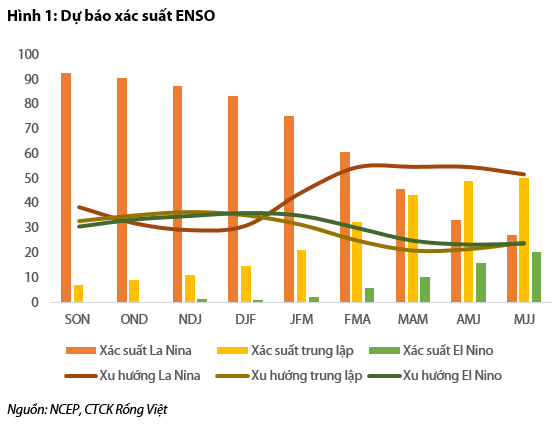

Doanh thu cả năm 2020 được dự đoán sẽ giảm so với năm 2019 bởi sản lượng 6T2020 thấp kỉ lục. Trong quý 3, doanh thu tăng 37% QoQ cho thấy tác động tích cực từ hiện tượng La Nina.

Hiện tượng này được dự đoán kéo dài sang 2021 nên quý 4 được dự đoán tiếp tục tăng trưởng hơn 40% QoQ. Do sự phục hồi mạnh vào nửa cuối năm nên doanh thu mảng này chỉ giảm nhẹ trong năm 2020.

Theo NCEP, từ tháng 9/2020 đến tháng 5/2021, xác suất xảy ra La Nina được dự báo cao hơn so với hiện tượng El Nino. Vì vậy, mảng này sẽ tăng trưởng mạnh 43% YoY năm 2021.

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

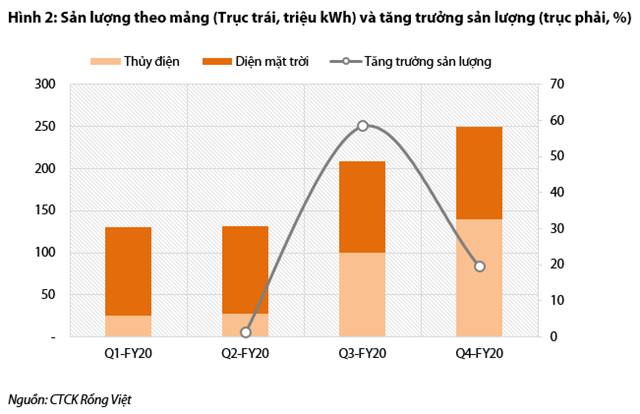

Sản lượng và doanh thu trong quý 3 tăng lần lượt 5% và 6% QoQ do có thêm 18MWp điện mặt trời áp mái, tổng cộng có 278MWp. Trong quý 4, công ty dự kiến sẽ bổ sung thêm 12MWp, nâng tổng công suất lên 290MWp, doanh thu 4Q chỉ tăng nhẹ 1% QoQ do ảnh hưởng từ bão lũ và La Nina.

Trong nửa cuối năm, công ty đã bổ sung thêm 30MWp và hưởng biểu giá FiT 8.38 cents/kWh. Mặc dù bị ảnh hưởng nhẹ bởi bão lũ, nhưng sản lượng và doanh thu điện mặt trời vẫn tăng 36% YoY.

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

Dự phóng 2020

Công ty đã hoàn thành 62% kế hoạch LNST, vì vậy trong 4Q công ty cẩn phải nổ lực để hoàn thành kế hoạch năm 2020. Với sự đóng góp từ điện mặt trời áp mái khoảng 12 MWp (tổng 30 MWp) cùng với sản lượng lớn trong mảng thủy điện, doanh thu trong 4Q dự kiến sẽ tăng trưởng khoảng 11% QoQ và YoY. Chi phí tài chính trong quý 4 dự kiến sẽ giảm 12% QoQ. LNST trong quý 4 dự kiến sẽ tăng vọt lên 87 tỷ đồng, + 63% QoQ, + 29% YoY. Do đó, LNST năm 2020 dự kiến sẽ tăng 6% YoY.

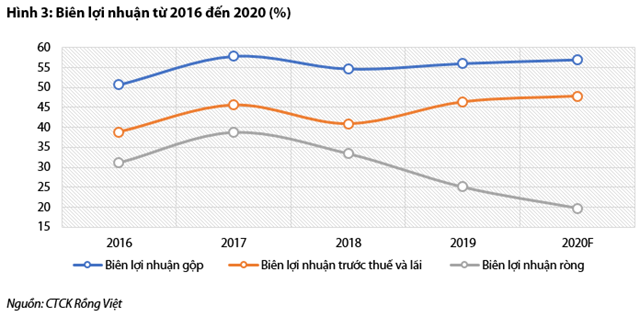

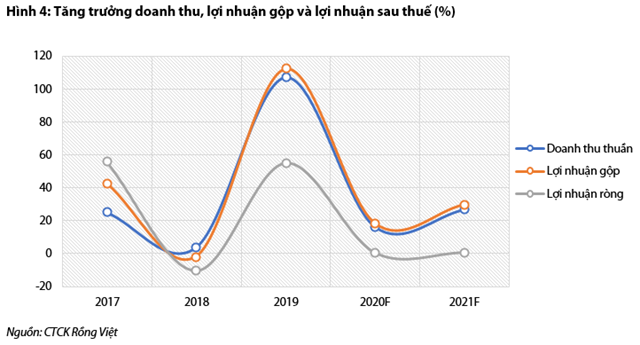

Về lợi nhuận, VDSC kỳ vọng công ty sẽ duy trì biên lợi nhuận gộp cao, khoảng 55% nhờ giá bán cao. Biên EBIT tương đối phù hợp với biên lợi nhuận gộp trong khoảng từ 40% đến 47%. Kể từ năm 2018, khi công ty tham gia thị trường điện mặt trời, chi phí lãi vay đã ăn mất một phần lợi nhuận.

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

Triển vọng 2021

Năm 2021, doanh thu dự kiến sẽ tăng 27% YoY nhờ vào sự đóng góp ổn định của điện mặt trời, sự phục hồi mảng thủy điện và những đồng lợi nhuận đầu tiên từ mảng điện gió. Về điện mặt trời, công ty sẽ hoạt động tối đa công suất với điện mặt trời áp mái và năm nhà máy điện mặt trời nhưng doanh thu chỉ tăng nhẹ do ảnh hưởng La Nina. Tuy nhiên, doanh thu thủy điện dự kiến sẽ tăng mạnh 42%. Ba nhà máy điện gió sẽ đi vào hoạt động trong quý cuối, dự kiến đóng góp khoảng 170 tỷ đồng, tương đương 10% tổng doanh thu của GEG. Giá vốn hàng bán tăng chậm ở mức 23%, do đó lợi nhuận gộp có thể tăng 30%.

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

Chi phí tài chính sẽ tăng 24% do dự án 3 điện gió, tổng dư nợ của các dự án này sẽ đạt 5.560 tỷ đồng vào cuối năm 2021. Do đó, lợi nhuận ròng được dự đoán sẽ tăng 34% YoY.

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành