Kết quả kinh doanh vượt kỳ vọng. Ảnh: IT

Kết quả kinh doanh vượt kỳ vọng. Ảnh: IT

Trong quý IV 2020, công ty có thể gặp một vài khó khăn trong ngắn hạn do giá quặng sắt tăng, trong khi đó, giá thịt heo hơi giảm. Mặc dù nhu cầu nội địa cho thép xây dựng tương đối yếu trong tháng 10 do mưa bão, VDSC cho rằng sản lượng bán thép của HPG sẽ hồi phục lại trong 2 tháng còn lại của quý IV.

Trong dài hạn, HPG là cổ phiếu ưa thích của VDSC trong ngành thép nhờ khả năng cạnh tranh mạnh và tiềm năng tăng trưởng từ nhà máy thép cán nóng (HRC). Hiện tại, HPG đang được giao dịch ở mức giá 31.300 đồng, cao hơn so với mức giá mục tiêu của VDSC là 29.400 đồng. VDSC sẽ cập nhật định giá trong báo cáo tiếp theo.

Doanh thu và lợi nhuận quý 3 tăng trưởng mạnh nhờ mảng thép và nông nghiệp. Doanh thu công ty đã tăng 21% QoQ, trong khi đó, lợi nhuận tăng ở mức cao hơn, 37% QoQ. Mảng thép và nông nghiệp là các động lực tăng trưởng chính khi doanh thu 2 mảng này tăng lần lượt 22% và 23% QoQ.

Chúng tôi xin trích lược lại báo cáo phân tích của VDSC như sau:

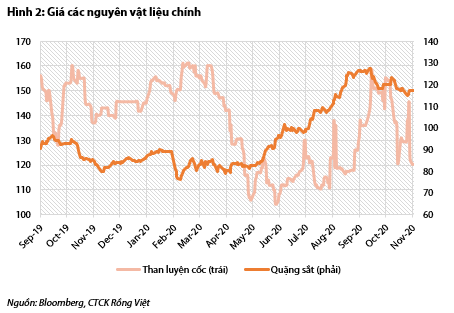

Trong quý 4, kết quả kinh doanh của HPG có thể không tích cực như quý 3 do những khó khăn trong ngắn hạn. Đầu tiên, giá quặng tăng trong quý 3 sẽ ảnh hưởng tiêu cực lên biện gộp quý IV. VDSC ước tính chi phí sản xuất thép của HPG sẽ tăng khoảng 10% QoQ trong quý IV, trong khi đó, VDSC kỳ vọng giá bán thép xây dựng sẽ tăng ở mức thấp hơn, 6% QoQ. Thứ hai, sản lượng tiêu thụ thép giảm trong tháng 10 do thời tiết mưa bão. Tuy nhiên, VDSC dự báo sản lượng tiêu thụ thép của HPG sẽ phục hồi trong tháng 11 và tháng 12. Cuối cùng, biên gộp trong mảng nông nghiệp nhiều khả năng sẽ giảm do giá heo hơi giảm về mức khoảng 70.000 đồng/kg từ mức giá trung bình khoảng 83.600 đồng trong quý III.

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

Biên lợi nhuận hoạt động của mảng thép trong quý 3 được cải thiện nhờ sản lượng HRC và ảnh hưởng hạn chế từ giá quặng sắt. HPG đã tiêu thụ khoảng 200 nghìn tấn HRC nội bộ để sản xuất ống thép trong quý 3, tương đương với khoảng 90% sản lượng tiêu thụ ống thép cùng quý.

VDSC ước tính biên gộp của HPG trong mảng sản xuất HRC đạt khoảng 18% dựa trên mức giá HRC quý 3 trung bình khoảng 492 USD/tấn. Vì vậy, công ty đã đạt được mức biên gộp cao hơn trong mảng thép phẳng. Bên cạnh đó, mặc dù giá quặng sắt tăng mạnh trong quý 3, chi phí sản xuất thép của HPG chỉ tăng nhẹ do tồn kho nguyên liệu ở mức giá rẻ.

Do biên hoạt động cải thiện, lợi nhuận mảng thép tăng 42% QoQ, cao hơn mức tăng trưởng của doanh thu.

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

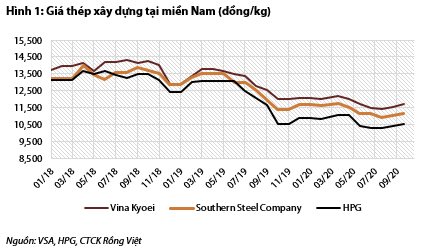

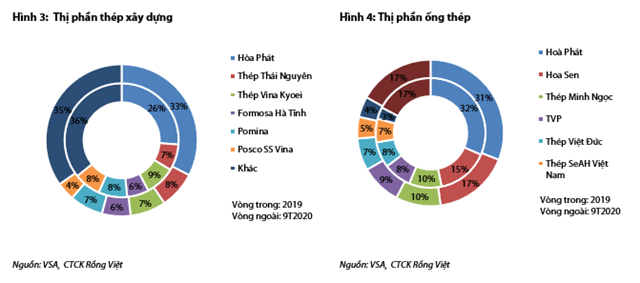

HPG cho thấy khả năng cạnh tranh mạnh mẽ tại thị trường thép xây dựng trong quý 3. Mặc dù sản lượng tiêu thụ của ngành chỉ tăng nhẹ 5,5% QoQ, sản lượng bán hàng của HPG tăng tới 24,7% QoQ. Sản lượng dồi dào từ Khu liên hơp Dung Quất và chi phí sản xuất tương đối thấp cho phép HPG duy trì mức giá cạnh tranh tại miền Nam. Suốt 9 tháng năm 2020, giá bán của HPG thường thấp hơn mức giá của công ty Thép Miền Nam và Vina Kyoei lần lượt 6% và 10%. HPG đã tăng đáng kể thị phần tại miền Nam từ 11% trong năm 2019 lên 24% trong 9T2020. Thị phần của công ty trong thị trường thép xây dựng cả nước đã đạt 35,5% trong quý 3 2020, cao hơn so với mức 26% trong năm 2019.

Nguồn: VDSC

Nguồn: VDSC

Tài chính

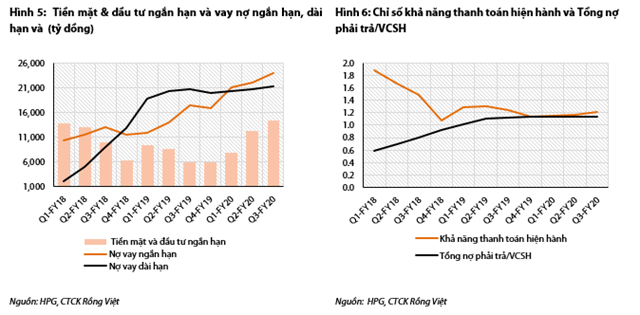

Sức khỏe tài chính của HPG vẫn ở mức tốt khi khả năng thanh khoản, cấu trúc vốn và khả năng thanh toán lãi vay vẫn ổn định. Mặc dù vay nợ ngắn hạn tăng mạnh khoảng 38% YoY trong quý 3, tiền mặt và đầu tư ngắn hạn cũng đã tăng mạnh 148% YoY. Chỉ số khả năng thanh toán hiện hành của công ty vẫn ổn định ở mức 1,2 lần. Bên cạnh đó, chỉ số Tổng nghĩa vụ nợ/Vốn chủ sở hữu cũng ổn định ở mức 1,1 lần, thấp hơn đa số công ty sản xuất thép nội địa. Chi phí lãi vay đã tăng mạnh từ 666 tỷ trong 9T2019 lên 1.545 tỷ trong 9T2020, nhưng chỉ số khả năng thanh toán lãi vay của HPG vẫn ổn định ở mức 8,7 lần trong quý 3, ngang quý 3 2019.

Nguồn: VDSC

Nguồn: VDSC

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành