DGW: Đại hội đồng cổ đông thường niên năm 2020. (Ảnh: IT)

DGW: Đại hội đồng cổ đông thường niên năm 2020. (Ảnh: IT)

Kế hoạch lợi nhuận tăng trưởng 24%

Năm ngoái doanh nghiệp ghi nhận doanh thu tăng 43% đạt 8.488 tỷ đồng và lợi nhuận tăng 49% lên 163 tỷ đồng. Trong đó, mảng kinh doanh điện thoại vẫn đạt doanh số lớn gần 3.900 tỷ đồng. Mảng kinh doanh máy tính xách tay tăng trưởng 24% lên 2.975 tỷ đồng dù thị trường đã bão hòa. Mảng kinh doanh thiết bị văn phòng tăng 23% lên 1.362 tỷ đồng. Mảng hàng tiêu dùng tăng 231% đạt 255 tỷ đồng nhưng chỉ thực hiện 73% kế hoạch năm.

Với kết quả đạt được, Digiworld trình phương án chia cổ tức 10% bằng tiền mặt cho năm 2019 (1 cổ phiếu được nhận 1.000 đồng), tương đương tổng số tiền dự chi 43 tỷ đồng.

Về phát hành cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP) năm 2020, Digiworld muốn phát hành 1,2 triệu cổ phiếu với giá bán 10.000 đồng/cp, tạm tính thu về 12 tỷ đồng. Cổ phiếu ESOP sẽ bị hạn chế chuyển nhượng 1 năm với 50% số lượng phát hành.

Công ty còn thực hiện phát hành quyền chọn mua cổ phần cho người lao động với khối lượng 500.000 cổ phiếu. Giá thực hiện 40.000 đồng/cp.

Về nhân sự công ty sẽ miễn nhiệm thành viên HĐQT đối với ông Đoàn Anh Quân kể từ thời điểm kết thúc ĐHĐCĐ thường niên 2020. Người thay thế dự kiến là ông Nguyễn Duy Tùng (sinh năm 1969) được đề cử làm thành viên HĐQT độc lập, ông Tùng đang là Giám đốc Tài chính kiêm người phụ trách quản trị của CTCP Xuất nhập khẩu Y tế Domesco.

Tiếp tục đà tăng trưởng KQKD hai chữ số năm 2021

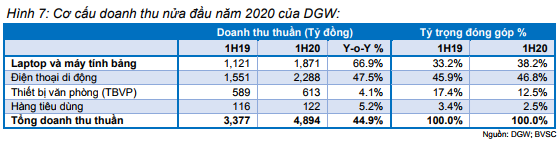

Bất chấp Covid-19, Công Ty Cổ Phần Thế Giới Số (DGW) đã ghi nhận KQKD Quý 2/2020 khả quan, với doanh thu thuần tăng trưởng mạnh 29,0% yoy, đạt 2.583,5 tỷ đồng. Đồng thời LNST sau CĐTS cũng tăng vọt 44,0% yoy, đạt mức 48,2 tỷ đồng. Lũy kế nửa đầu năm 2020, doanh thu thuần của DGW đạt 4.894,2 tỷ đồng (+45,1% yoy) và LNST sau lợi ích CĐTS đạt 93,1 tỷ đồng (+59,2% yoy). DGW hoàn thành lần lượt 44,6% và 43,2% kế hoạch doanh thu thuần và lợi nhuận cả năm, theo cập nhật gần đây.

Được biết, kết quả kinh doanh ấn tượng của DGW đến từ mảng công nghệ thông tin, trong đó, Laptop và máy tính bảng (38,2% doanh thu thuần 1H20): được hưởng lợi từ việc nhu cầu làm việc và học tập online gia tăng trong thời gian cả nước thực hiện giãn cách xã hội. Dù 6 tháng đầu năm là mùa thấp điểm, mảng laptop vẫn ghi nhận KQKD tích cực với DT thuần 1H20 tăng lên mức 1.871 tỷ đồng (+66,9% yoy).

Nguồn: BVSC

Nguồn: BVSC

Đồng thời, thị phần của Xiaomi vẫn tiếp tục ổn định so với cuối năm 2019 ở mức khoảng 9-10% toàn thị trường. Mức này, tăng so với với mức 4,0%/ 5,5%/ 6,6% lần lượt trong tháng 4/5/6 năm 2019. Doanh thu mảng ĐTDĐ 1H20 tăng mạnh 47,5% yoy, đạt mức 2.288 tỷ đồng, do Xiaomi tiếp tục vượt trội so với thị trường chung. Cùng với đó, thu nhập tài chính ròng tăng mạnh.

Ngoài ra, DGW chính thức trở thành một trong bốn nhà phân phối các sản phẩm chính hãng của Apple tại thị trường Việt Nam. Sự kiện này tạo dư địa cho DGW bổ sung tăng trưởng cho các mảng kinh doanh cốt lõi hiện tại trong thời gian tới, giảm rủi ro phụ thuộc chính vào Xiaomi trong mảng điện thoại di động. Việc phân phối các sản phẩm thuộc 2 phân khúc khác nhau sẽ giúp các sản phẩm không tự triệt tiêu nhau, mà có thể bổ sung, hỗ trợ cho tăng trưởng của DGW.

Theo BVSC kỳ vọng, việc triển khai 5G ở Việt Nam sẽ tạo ra một chu kỳ thay thế mới ĐTDĐ ở Việt Nam trong 2021. Với việc độ nhận diện của Xiaomi tại thị trường Việt Nam ngày càng tăng, bên cạnh đó việc thành công cho ra mắt các sản phẩm 5G của Xiaomi ở Trung Quốc nhờ chiến lược giá cạnh tranh, BVSC kỳ vọng Xiaomi sẽ gia tăng thị phần ở phân khúc giá rẻ trong năm 2021. BVSC cũng mong đợi một chu kỳ thay thế ĐTDĐ mới ở Việt Nam, đặc biệt là trong năm 2022 khi Chính phủ có kế hoạch tắt sóng 2G vào đầu năm 2022.

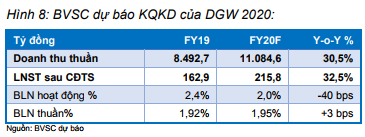

Cho năm FY20, BVSC điều chỉnh tăng nhẹ dự phóng doanh thu thuần và giữ nguyên dự báo LNST sau CĐTS của DGW. Doanh thu thuần 2020 ở mức 11.085 tỷ (+30,5% YoY) và LNST sau CĐTS ở mức 215,8 tỷ đồng (+32,5% YoY). Nhìn về 2021, BVSC nhận thấy khả năng DGW có thể duy trì tăng trưởng trên 20% với cả doanh thu và LNST. Theo đó, FY21 doanh thu thuần đạt 13.438 tỷ (+21,2% YoY) và LNST-CĐTS đạt 265,1 tỷ (+22,8% YoY).

Cập nhật định giá của BVSC:

BVSC quyết định nâng P/E mục tiêu đối với DGW lên mức 8,8x, cao hơn mức 6,7x sử dụng ở Báo cáo cập nhật KQKD 1Q20, với những lý do chính sau đây:

1) Dòng tiền từ hoạt động kinh doanh và bảng cân đối tài chính cải thiện và triển vọng tăng trưởng lạc quan;

2) Xiaomi sẽ tiếp tục là động lực tăng trưởng của DGW ở mạng điện thoại nhờ khả năng cạnh tranh về giá/chất lượng ở phân khúc điện thoại giá thấp đặc biệt ở chu kỳ thay thế điện thoại mới từ việc phát sóng mạng 5G;

3) Đóng góp từ Apple và khởi động phân phối hàng tiêu dùng Unilever và smart TV của Xiaomi cũng là những động lực tăng trưởng khác đối với DGW;

4) Xu hướng người tiêu dùng chuyển sang các loại laptop có giá bán cao hơn và gia tăng hợp nhất trong thị trường phân phối laptop khả năng sẽ tiếp tục thúc đẩy tăng trưởng mảng laptop đối với DGW. Với việc điều chỉnh P/E của lần này, BVSC cập nhật giá mục tiêu đối với DGW ở mức giá 44.200 đồng/cổ phiếu.

Nguồn: BVSC

Nguồn: BVSC

Quan điểm đầu tư được BVSC đưa ra:

Theo BVSC, DGW với mô hình kinh doanh dịch vụ mở rộng thị trường đặc biệt và chiến lược phân phối đa kênh hiệu quả, và triển vọng tăng trưởng cao của DGW còn có thể duy trì trong năm 2021 khi Công ty tích cực bổ sung hãng mới và sản phẩm mới vào doanh mục phân phối của mình.

Tuy nhiên, với mức tăng giá mạnh, tăng hơn 80% kể từ đầu năm và hiện DGW đang được giao dịch tại mức giá 42.600 đồng/cp vào ngày 10.08.2020, khá sát với mức giá mục tiêu của BVSC là 44.200 đồng/cp. Hiện tiềm năng tăng giá còn 4% so với giá mục tiêu, do vậy BVSC khuyến nghị NEUTRAL với cổ phiếu DGW.

Nhà đầu tư chỉ nên xem những nhận định trên như là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành