Ảnh minh họa

Ảnh minh họa

Mức tăng trưởng 9T hợp nhất này chủ yếu nhờ ngân hàng mẹ với lợi nhuận 9 tháng (không tính thu nhập từ cổ tức) đã tăng 32% so với cùng kỳ (không tính chi phí dự phòng VAMC). Trong khi đó, lợi nhuận 9T của FE Credit ước tính giảm 9% so với cùng kỳ do thu nhập lãi, thu nhập phí và dự phòng đều chịu ảnh hưởng rõ nét hơn từ dịch so với ngân hàng mẹ.

Chúng tôi xin trích lược lại báo cáo phân tích của VDSC như sau:

Đà tăng tín dụng được cải thiện do số dư trái phiếu doanh nghiệp tăng mạnh

Tăng trưởng tín dụng trong Q3 tăng lên 16,5% YTD so với 9,8% YTD trong Q2, kết quả này chủ yếu nhờ trái phiếu doanh nghiệp tăng 168,4% YTD trong khi cho vay khách hàng tăng 8,1% YTD (so với 5,0% YTD trong Q2). Tỷ lệ trái phiếu doanh nghiệp trong tổng tín dụng đã tăng lên 12,1% vào cuối quý 3 từ mức 5,2% vào cuối 2019. Trong khi đó, cho vay khách hàng vẫn được dẫn dắt bởi ngân hàng mẹ (+8,6% YTD), trong khi tăng trưởng cho vay tại FE Credit ước đạt 6,6% so với đầu năm.

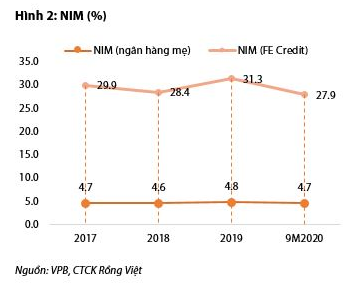

Dù vậy, mức tăng trưởng cho vay tại FE Credit không hẳn phản ánh sự mở rộng của dư nợ cho vay tiêu dùng. Nhiều khả năng chính sách thắt chặt hơn cho vay tại FE Credit trong tình hình dịch bệnh đã tiếp tục hạn chế dư nợ và khiến biên lãi ròng giảm từ 31,3% trong năm 2019 xuống 27,9% trong 9T 2020 (ước tính). Thu nhập lãi theo quý của FE Credit đã giảm xuống khoảng 4,2 nghìn tỷ đồng trong quý 2 và quý 3 từ mức 4,6-4,7 nghìn tỷ đồng trong các quý trước dịch.

Trong khi đó, ngân hàng mẹ có thể duy trì biên lãi ròng ổn định khi sự sụt giảm của lợi suất tài sản (do các biện pháp cắt giảm lãi và tái cơ cấu nợ do dịch) được bù đắp bởi việc tiết giảm thành công chi phí vốn. Chi phí vốn bình quân ước tính giảm 12,7bps YoY nhờ (1) lãi suất huy động giảm được 1-2 ppt cho các kỳ hạn theo chính sách hạ lãi suất của NHNN, (2) tỷ lệ CASA cải thiện lên 15,6% từ mức 12-13% trong một năm trước đó, và (3) hợp đồng vay vốn từ IFC với chi phí ưu đãi.

Nguồn: VDSC

Nguồn: VDSC

Nhìn chung, NIM hợp nhất giảm còn 8,8% (-0,8 ppt so với cùng kỳ và -0,3bps so với quý trước), tiếp tục khiến độ tăng trưởng thu nhập lãi hợp nhất 9 tháng chậm lại chỉ còn tăng 5,3% YoY, so với mức tăng 23,3% YoY của 9T2019.

Với đà tăng trưởng tín dụng hiện tại, VDSC kỳ vọng cả ngân hàng mẹ và FE Credit có thể sử dụng hết hạn mức tăng trưởng tín dụng do NHNN cấp trong năm nay, tối thiểu ở mức lần lượt là 21,5% và 9%. Cùng với việc NIM dự kiến yếu đi do chuyển hướng cho vay thận trọng hơn, chúng tôi ước tính rằng thu nhập lãi hợp nhất sẽ đi ngang vào năm 2020.

Tuy nhiên, khi tác động của dịch qua đi, VDSC tin rằng VPB vẫn có thể (1) duy trì khả năng mở rộng tín dụng mạnh mẽ nhờ nguồn vốn mạnh hiện tại (CAR Basel 2 ở mức 11%) và mở rộng cho vay tiêu dùng trở lại, và (2) cải thiện NIM so với 2020 nhờ thanh khoản tốt (tỷ lệ LDR 67% và tỷ lệ vốn ngắn hạn cho vay trung dài hạn là 27,8%). Do đó, chúng tôi kỳ vọng tăng trưởng thu nhập lãi sẽ phục hồi trở lại vào năm 2021 nếu không có thêm diễn biến dịch bệnh nghiêm trọng nào.

Nguồn: VDSC

Nguồn: VDSC

Thu nhập từ dịch vụ chủ yếu nhờ ngân hàng mẹ

Phí dịch vụ thuần 9 tháng đạt 2.323 tỷ đồng (+19,6% YoY). 95% trong số này được đóng góp từ ngân hàng mẹ, với mức tăng trưởng riêng lẻ đáng kể 36,1% YoY.

VDSC cho rằng tốc độ tăng phí trong 9T này tại ngân hàng mẹ vẫn sẽ ở mức dẫn đầu ngành, nhờ đà tăng trưởng mạnh mẽ của phí thanh toán và ngân quỹ (+94,4% YoY), cũng như các loại phí khác (chủ yếu là phí thẻ) (+38,3% YoY). Trong khi đó, thu nhập từ bancassurance tại ngân hàng mẹ trong 9T chỉ tăng trưởng khiêm tốn +3% YoY, không đủ bù cho mức giảm -13,1% YoY của FE Credit, dẫn đến thu nhập bảo hiểm hợp nhất giảm -9,5% YoY.

Xu hướng yếu đi của thu nhập từ bảo hiểm có thể là do khó khăn trong việc bán bảo hiểm phi nhân thọ khi cho vay tín chấp chậm lại. Cho vay tín chấp là nguồn chính của bảo hiểm phi nhân thọ nhờ việc bán kèm bảo hiểm sinh mạng người đi vay. Tuy vậy, với việc thắt chặt chính sách cho vay tại cả ngân hàng mẹ và FE Credit, thu nhập từ hoạt động bảo hiểm nhiều khả năng sẽ khó bứt phá cho đến khi cho vay tín chấp tiếp tục được mở rộng.

Tuy nhiên, VDSC duy trì quan điểm rằng triển vọng phí trong dài hạn vẫn duy trì tích cực nhờ cơ cấu phí đa dạng hiện tại của ngân hàng mẹ cùng với dự kiến về sự phục hồi cho vay tiêu dùng.

Hiệu quả hoạt động tiếp tục cải thiện

Chi phí hoạt động 9 tháng đầu năm giảm giảm 5,7% YoY, chủ yếu do chi phí nhân viên giảm -5,9% YoY. Chi phí nhân viên tại ngân hàng mẹ tăng 8,3% nhưng tại FE Credit giảm -17,2% YoY.

Do thu nhập hoạt động tăng 7,6% YoY, hệ số CIR 9T2020 giảm còn 30,4% từ mức 34,7% của cùng kỳ, với sự cải thiện ở cả ngân hàng mẹ (-2,5 ppt YoY) và FE Credit (-6,1 ppt YoY). Điều này được hỗ trợ bởi xu hướng số hóa, khi số lượng người dùng kênh số tăng 33% so với đầu năm, đạt 1,7 triệu người. Chiến lược này dự kiến sẽ tiếp tục hỗ trợ VPB trong việc duy trì hệ số CIR ở mức thấp nhất trong ngành.

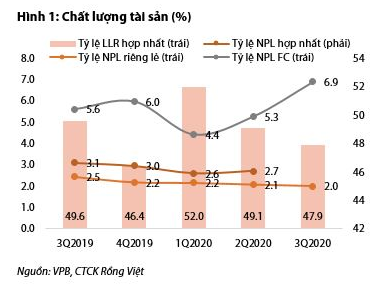

Ảnh hưởng lên chất lượng tài sản bắt đầu phản ánh rõ hơn

Chất lượng tài sản của ngân hàng mẹ vẫn nằm trong tầm kiểm soát khi tỷ lệ nợ xấu hầu như không thay đổi kể từ cuối năm 2019 trong khi tỷ lệ xóa nợ hàng năm tăng nhẹ lên 2,2% (so với 2,1% trong năm 2019 và 1,8% trong 9T2019).

Trong khi đó, chất lượng tài sản của FE Credit cho thấy ảnh hưởng rõ nét hơn của dịch. Tỷ lệ nợ xấu đã tăng lên 6,9% từ 5,4% trong Q2 trong khi xóa nợ quy theo năm giảm xuống 12,4% (từ mức 13,0% trong 6T2020). Do tỷ lệ nợ xấu tăng, FE Credit đã tăng trích lập dự phòng thêm 23,9% YoY trong Q3 (9T: +7% YoY). Điều này khiến LNTT Q3 giảm -42% YoY và LNTT 9T giảm -8,6% YoY, đồng thời giúp cải thiện hệ số LLR thêm 3,4ppt lên 43,4%.

Như vậy, ảnh hưởng của dịch đã bắt đầu phản ánh rõ hơn vào các khoản vay và tăng trưởng lợi nhuận. Dù vậy, VDSC cho rằng các diễn biến về chất lượng tài sản vẫn nằm trong tầm kiểm soát và phù hợp với kỳ vọng.

Việc chi phí dự phòng tăng tại FE Credit được bù đắp bởi mức giảm nhẹ ở ngân hàng mẹ khiến chi phí dự phòng hợp nhất chỉ tăng +3,1% YoY trong 9T (nếu không tính chi phí dự phòng VAMC, tăng trưởng thực tế là 14,3% YoY). LLR hợp nhất duy trì ở mức 47,9% (tăng 1,5 ppt kể từ cuối 2019, nhưng giảm 1,1 ppt kể từ Q2/2020).

Bên cạnh đó, việc đẩy mạnh thu hồi nợ cũng thúc đẩy thu từ nợ đã xử lý. Thu nhập từ nguồn này trong 9T đạt 1,5 nghìn tỷ (+24% YoY) với mức tăng 30,3% YoY ở FE Credit. Điều này giúp giảm tỷ lệ chi phí tín dụng (bằng chi phí dự phòng trừ thu hồi nợ/tổng cho vay) xuống còn 3,2% (từ mức 3,5% trong 9T2019).

Giá mục tiêu hiện tại của Công ty Cổ phần Chứng khoán Rồng Việt (VDSC) cho VPB là 27.000 đồng, tương đương với mức tăng 11% so với giá thị trường hiện tại và khuyến nghị TÍCH LŨY. VDSC sẽ có dự phóng KQKD chi tiết hơn và sửa đổi giá mục tiêu (nếu có) trong các báo cáo tiếp theo.

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành