NIM duy trì dù lãi suất giảm nhờ lượng tiền gửi CASA tăng. Ảnh: IT

NIM duy trì dù lãi suất giảm nhờ lượng tiền gửi CASA tăng. Ảnh: IT

Theo Công ty Cổ phần Chứng khoán Bản Việt (VCSC), dự phòng tiếp tục giảm trong quý 3 với phí dự phòng trên khoản vay gộp 9 tháng 2020 chuẩn hóa theo năm đạt 2,08% so với 2,53% và 3,38% trong 6 tháng 2020 và 3 tháng 2020. VCSC cho rằng sẽ không có thay đổi đáng kể đến dự báo lợi nhuận và/hoặc giá mục tiêu của VCSC.

Tăng trưởng tín dụng 9 tháng 2020 đạt 11,8% tính từ đầu năm (YTD), đến từ (1) tăng trưởng khoản vay gộp 7,3% YTD và (2) số dư trái phiếu doanh nghiệp tăng 89% YTD. Tăng trưởng cho vay của ngân hàng mẹ đạt 7,8% YTD. Tỷ trọng bán lẻ trong dư nợ cho vay của ngân hàng mẹ tăng trong quý 3 đạt 40,5% tính đến 9 tháng 2020 so với 37,7% trong 6 tháng 2020 và 38,8% vào cuối năm 2019.

Ước tính của VCSC cho dư nợ vay của MCredit (công ty con mảng tài chính tiêu dùng) tính đến 9 tháng 2020 là 8 nghìn tỷ đồng (-6,7% YTD), tăng nhẹ từ 7,9 nghìn tỷ đồng tại 6 tháng đầu 2020. Đóng góp của MCredit vẫn duy trì ở mức 3,0% dư nợ vay hợp nhất.

NIM 9 tháng 2020 duy trì ở mức 4,85% (+1 điểm cơ bản YoY) với NIM quý 3 tăng 31 điểm cơ bản YoY, chủ yếu đến từ mức giảm chi phí huy động đã giúp bù đắp cho mức giảm lợi suất tài sản sinh lời.

Chất lượng tín dụng được kiểm soát tốt với tỷ lệ nợ xấu đạt 1,5% tính đến cuối quý 3/2020 (-4 điểm cơ bản YoY và +13 điểm cơ bản QoQ). VCSC chưa ghi nhận các biến động lớn trong tỷ lệ nợ nhóm 2 (cần chú ý) và lãi dự thu.

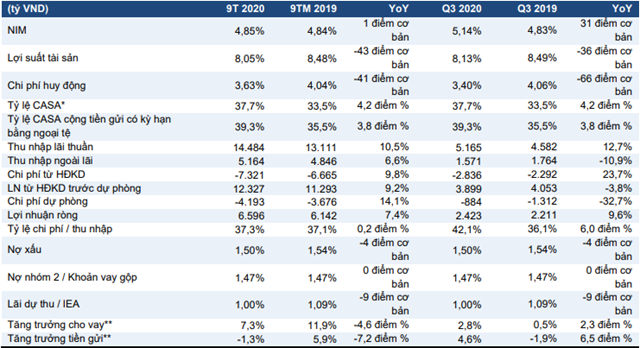

KQKD quý 3/2020 hợp nhất của MBB. Nguồn: VCSC

KQKD quý 3/2020 hợp nhất của MBB. Nguồn: VCSC

Chúng tôi xin trích lại báo cáo phân tích của VCSC như sau:

NIM duy trì ở mức cao nhờ tỷ lệ CASA được đẩy mạnh trong quý 3 trong bối cảnh lãi suất giảm

Lượng CASA tăng 10,8% QoQ trong quý 3 – ngoài mức tăng15,1% QoQ trong quý 2 sau khi giảm mạnh trong quý 1/2020 – so với mức tăng 1,4% QoQ trong tiền gửi VND kỳ hạn trong quý 3. Tỷ lệ CASA tính đến 9 tháng 2020 đạt 37,7% so với 35,6% trong 6 tháng 2020 và 33,5% trong 9 tháng 2019.

Cùng với một chuỗi cắt giảm trần lãi suất huy động bởi NHNN, chi phí vốn trong quý 3/2020 đã giảm 25 điểm cơ bản QoQ và 66 điểm cơ bản YoY, đã giúp hỗ trợ NIM.

Tính về mặt lợi suất tài sản sinh lãi (IEA), lợi suất IEA quý 3 tăng nhẹ 20 điểm cơ bản QoQ đạt 8,13% do mức tăng trong tỷ trọng cho vay bán lẻ. Tuy nhiên, lợi suất IEA 9 tháng 2020 giảm 43 điểm cơ bản YoY do (1) giảm lãi suất theo TT 01 và (2) mức giảm trong tỷ trọng cho vay tiền mặt tại MCredit.

Thu nhập phí ròng (NFI) 9 tháng 2020, bao gồm giao dịch ngoại hối, hoàn thành 75% dự báo cả năm của VCSC

NFI 9 tháng 2020 tăng 7,9% YoY. Tăng trưởng doanh thu phí duy trì tốt ở mức 27% YoY, chủ yếu đến từ đóng góp doanh thu mạnh mẽ từ dịch vụ bảo hiểm (+40% YoY, đóng góp 70% doanh thu phí trong 9 tháng 2020).

Phí ròng từ dịch vụ bảo hiểm tăng 70% YoY. Tuy nhiên, dòng thu nhập phí ròng bị ảnh hưởng bởi (1) tăng trưởng thấp trong thu nhập phí ròng từ dịch vụ ngân hàng và chi phí khác cao, có thể liên quan đến hoạt động thu hút tiền gửi CASA, theo quan điểm của VCSC.

Lợi nhuận 9 tháng 2020 đang trên đà vượt dự báo 2020 của chúng tôi do chi phí dự phòng thấp hơn dự kiến

Chi phí dự phòng tiếp tục xu hướng giảm trong quý 3 với chất lượng tín dụng được kiểm soát. Trong khi LN trước dự phòng 9 tháng 2020 là phù hợp dự báo 2020 của VCSC khi hoàn thành 76%, chi phí dự phòng 9 tháng hoàn thành 62% dự báo cả năm của chúng tôi, dẫn đến lợi nhuận trên đà vượt dự báo của VCSC.

Tỷ lệ xử lý nợ hợp nhất trên khoản vay gộp chuẩn hóa theo năm đạt 1,30% so với mức trong 6 tháng và 3 tháng 2020 là 1,77% và 2,21%, chủ yếu đến từ tỷ lệ xử lý nợ thấp hơn tại ngân hàng mẹ. Tỷ lệ xử lý nợ của MCredit duy trì ở mức cao đạt 21,4% trong 9 tháng 2020 so với mức thông thường khoảng 18% trong 2 năm qua.

Tuy nhiên, tỷ lệ xử lý nợ của MCredit cho thấy dấu hiệu tích cực khi theo xu hướng giảm so với mức 22% trong 6 tháng 2020 do điều chỉnh mô hình kinh doanh thông qua giảm tỷ trọng cho vay tiền mặt.

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành