Ảnh minh họa.

Ảnh minh họa.

Hoạt động sản xuất phương tiện vận tải tại Việt Nam dự kiến sẽ sôi động hơn kể từ Q4/2022

Trong báo cáo phân tích (nhật ký chuyên viên) đối với ngành xe hơi và phụ tùng, Chứng khoán Rồng Việt (VDSC) cho biết, do vấn đề thiếu hụt chất bán dẫn từ năm 2021, hoạt động sản xuất xe OEM gần như đóng băng tại Việt Nam trong 1H2022. Tuy nhiên, VDSC tin rằng hạn chế trong nguồn cung có thể đã qua thời điểm tồi tệ nhất, khuyến khích các nhà sản xuất các phương tiện vận tải tăng sản lượng kể từ Q4/2022. Vào tháng 08/2022, Mỹ đã đầu tư hàng tỷ USD để thúc đẩy sản xuất chip.`

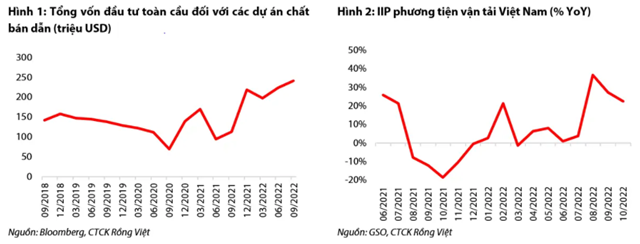

Trong Q3/2022, chi phí vốn đầu tư toàn cầu về các dự án chất bán dẫn là 242 triệu USD (+8% QoQ; +115% YoY). Vốn đầu tư ngày càng tăng cho thấy hoạt động sản xuất chip toàn cầu đang mở rộng, thúc đẩy sản lượng sản xuất cao hơn.

Thông thường, thời gian cần để sản xuất một chiếc xe là hơn một năm bao gồm các công đoạn từ bước thiết kế đến lắp ráp. Do đó, VDSC kỳ vọng các nhà sản xuất các phương tiện vận tải sẽ dần tăng lại mức tồn kho trong năm 2023.

Bên cạnh đó, VDSC kỳ vọng rằng nhu cầu xe tải sẽ vẫn mạnh mẽ vào năm 2023 nhờ nhu cầu bị dồn nén do ảnh hưởng của Covid-19 và hạn chế về nguồn cung trong giai đoạn 2021-2022. Phân khúc xe tải sẽ ít bị ảnh hưởng khi lãi suất tăng so với các phân ngành khác như xe du lịch, xe con (PCs), chính vì thế, các hoạt động sản xuất xe tải sôi động hơn sẽ đẩy nhu cầu lốp cao su tăng.

Báo cáo phân tích của VDSC cũng cho biết, mặc dù bối cảnh kinh tế vĩ mô yếu kém sẽ làm giảm sức mua của người tiêu dùng Việt Nam, nhưng nó sẽ không hẳn làm doanh số của các nhà sản xuất phụ tùng vận tải thấp hơn trong năm 2023, do sản lượng sản xuất xe tải và xe chuyên dụng (SPVs) đã giảm mạnh từ Q3/2021 đến Q2/2022.

Chỉ số sản xuất (IIP) các phương tiện vận tải của Việt Nam cho thấy mức tăng trưởng âm từ tháng 08/2021 đến tháng 03/2022, nhưng đã có sự phục hồi và tăng trưởng mạnh mẽ từ tháng 08/2022. VDSC kỳ vọng rằng xu hướng này sẽ tiếp tục từ Q4/2022 trở đi, được thúc đẩy bởi các mẫu xe mới và việc cắt giảm sản lượng xe tải dịu bớt.

Nguồn: Báo cáo VDSC.

Nguồn: Báo cáo VDSC.

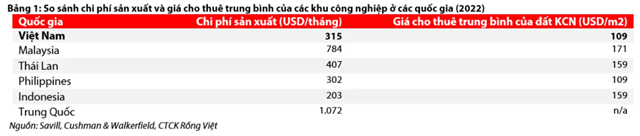

Mặt khác, VDSC tin rằng Việt Nam là một trong những nơi thích hợp cho các nhà sản xuất phương tiện vận tải toàn cầu có kế hoạch chuyển nhà máy sản xuất sang một quốc gia khác. Quyết định chuyển dịch sản xuất sẽ được thúc đẩy bởi: 1) căng thẳng chính trị ở châu Âu; 2) sự gián đoạn chuỗi cung ứng toàn cầu; và 3) đại dịch Covid-19 vẫn đang hoành hành ở Trung Quốc.

VDSC kỳ vọng một số nhà sản xuất vận tải ở châu Âu như BMW, Mercedes-Benz, Daimler Truck hoặc Ford sẽ chuyển nhà máy đến Đông Nam Á. Và Việt Nam sẽ là sự lựa chọn đáng cân nhắc, dựa trên 1) giá cho thuê trung bình ở mức cạnh tranh; 2) chi phí sản xuất thấp; và 3) ưu đãi thuế cho sản xuất xe điện sẽ giúp tiết kiệm chi phí cho các nhà sản xuất xe điện (BEV). Vào tháng 03/2022, Việt Nam thông báo "kể từ 01/03/2022, thuế đối với các loại xe điện (BEV) sẽ được giảm 3-12% so với mức hiện tại và có hiệu lực cho đến ngày 28/02/2027. Kể từ năm 2027, thuế sẽ trở lại mức hiện tại là 5-15%".

Nguồn: Báo cáo VDSC.

Nguồn: Báo cáo VDSC.

Các hoạt động logistic gia tăng tại thị trường nội địa sẽ thúc đẩy cả nhu cầu lốp OEM và thay thế

Cũng theo VDSC, trong Q3/2021, các hoạt động logistic của Việt Nam đã tạm dừng do ảnh hưởng của đại dịch Covid-19. Sau đó, chúng phần nào cũng đã có sự phục hồi nhẹ kể từ Q4/2021. Doanh thu của các nhà sản xuất lốp xe đến từ nhu cầu cả thay thế và OEM, cái tương quan cùng chiều với nhu cầu logistic. Do đó, các hoạt động logistic trong nước ngày càng tăng sẽ là tín hiệu tốt cho doanh số bán lốp xe Việt Nam trong năm 2023.

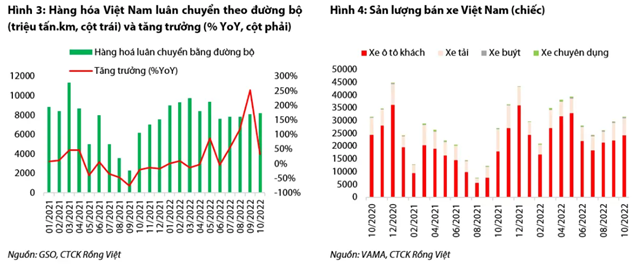

Trên thực tế, luân chuyển bằng đường bộ của Việt Nam là 10.937 triệu tấn.km trong Q3/2021, trong khi đạt 23.791 triệu tấn.km trong Q3/2022, tăng 118% YoY (Hình 3). Bên cạnh đó, tổng sản lượng bán xe trong tháng 10/2022 không chỉ có xu hướng tăng kể từ tháng 01/2022 mà còn tăng trưởng 16,5% so với tháng 10/2021 là thời điểm giãn cách xã hội được nới lỏng. VDSC kỳ vọng rằng các hoạt động logistic trong nước sẽ còn phục hồi mạnh mẽ hơn kể từ Q4/2022, do:

Thứ nhất: Các mùa lễ hội, bao gồm Thứ Sáu Đen (tháng 11), Giáng sinh (tháng 12) và Tết (tháng 1).

Thứ hai: Cơ sở hạ tầng đường bộ được cải thiện. Theo Bộ Giao thông Vận tải, có 565 km dự án đường cao tốc sẽ hoàn thành vào năm 2022, tương đương với tỷ lệ hoàn thành là 11%, cao hơn con số 7% của năm 2021.

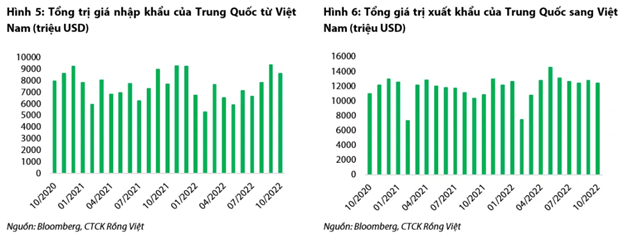

Thứ ba: Kỳ vọng nền kinh tế Trung Quốc mở cửa trở lại. Trung Quốc là thị trường xuất khẩu lớn thứ hai (10T2022: chiếm 15% tổng kim ngạch xuất khẩu Việt Nam) và là thị trường nhập khẩu lớn thứ nhất của Việt Nam (10T2022: chiếm 22% tổng kim ngạch nhập khẩu Việt Nam). Chính vì Trung Quốc nằm bên cạnh Việt Nam, hoạt động xuất nhập khẩu bằng đường bộ dự kiến cũng sẽ tăng lên.

Nguồn: Báo cáo VDSC.

Nguồn: Báo cáo VDSC.

Nguồn: Báo cáo VDSC.

Nguồn: Báo cáo VDSC.

Các nhà sản xuất lốp cao su trong nước sẽ tiếp tục tăng chi tiêu cho các dự án mở rộng kể từ năm 2023

Cũng theo báo cáo phân tích của VDSC, để đáp ứng với nhu cầu lốp xe dự kiến tăng cao, các nhà sản xuất lốp cao su trong nước có kế hoạch mở rộng năng lực sản xuất từ năm 2023. CTCP Cao Su Đà Nẵng (HSX: DRC) sẽ hoàn thành giai đoạn 3 của nhà máy lốp Radial trong giai đoạn 2023-24.

Công suất thiết kế mới dự kiến là 750.000 lốp/năm (+11,6% YoY) vào năm 2023 và 1.000.000 lốp/năm (+33,3% YoY) vào năm 2024. Casumina (HSX: CSM) dự kiến nâng cấp nhà máy lốp TBR với công suất tăng 600,000 lốp/năm trong năm 2019. Tuy nhiên, do nhu cầu yếu trong giai đoạn 2020-2022, công ty đã tạm dừng dự án này.

VDSC cho rằng CSM có thể bắt đầu lại dự án này nếu nhu cầu tăng lại trong năm 2023. CTCP Cao Su Sao Vàng (HSX: SRC) có ý định mở rộng đầu tư năng lực sản xuất lốp xe máy không săm vào năm 2021 nhưng công ty vẫn chưa xác nhận tiến độ của dự án này. Mặc dù CSM và SRC vẫn chưa xác nhận kế hoạch mở rộng của mình, nhưng "kế hoạch trên giấy tờ" cũng là một tín hiệu tích cực về doanh số bán hàng tăng trong tương lai.

Mặt khác, một số nhà sản xuất lốp xe Trung Quốc, chẳng hạn như Sailun, có kế hoạch mở rộng năng lực sản xuất lốp xe tại Việt Nam. Năng lực sản xuất lốp của các công ty Trung Quốc tại Việt Nam hiện tại đạt 11 triệu tấn lốp bán thép/năm, và 7,2 triệu tấn lốp toàn thép/năm.