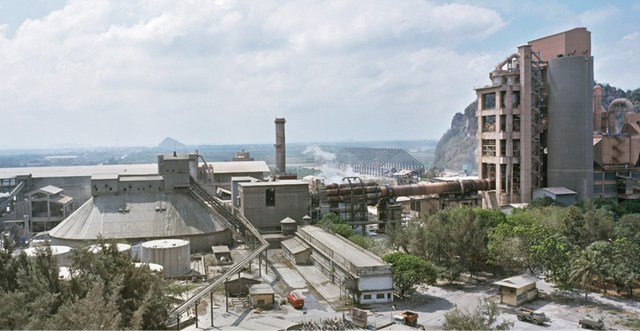

HT1 có sự tiếp xúc tốt nhất đối với việc thị trường xi măng phục hồi

CTCK Bảo Việt (BVSC)

Giả định rằng CTCP Xi măng Hà Tiên 1 (HT1) hoàn thành mục tiêu kinh doanh năm 2020, EPS FY20 của công ty ước tính đạt 1.740,3 đồng/cp. Tại mức giá ngày 12/06/2020 là 13.700 đồng/cp, HT1 giao dịch tại mức P/E FY20 là 7,9 lần so với mức trung bình 9,1 lần trong 3 năm qua.

Theo BVSC, HT1 có sự tiếp xúc tốt nhất đối với việc thị trường xi măng phục hồi, với xu hướng tăng cường đầu tư cơ sở hạ tầng từ Chính phủ Việt Nam trong thời gian tới. Điều này nhờ những lợi thế cạnh tranh sau:

1) Vị thế thống lĩnh với 30,2% thị phần ở thị trường miền Nam;

2) Chuỗi giá trị clinker/máy xay tích hợp cao;

3) Tài sản thương hiệu mạnh cùng với danh mục sản phẩm đa dạng nhất;

4) Mạng lưới phân phối rộng; và

5) Tiềm lực tài chính vững chắc hơn nhờ những nỗ lực giảm dư nợ ngoại hối.

Cổ tức tiền mặt FY19/20 là 1.000-1.200 đồng/cp sẽ đóng vai trò động lực hỗ trợ với suất cổ tức hấp dẫn từ 7,3-8,8% so với giá hiện hành.

Mục tiêu chốt lãi của cổ phiếu VIC tại ngưỡng 100

CTCK BIDV (BSC)

Cổ phiếu Tập đoàn Vingroup – CTCP (VIC_ đang ở trong quá trình vận động đi ngang trong khu vực 90-98 sau khi đã có sự hồi phục từ cuối tháng 3. Thanh khoản cổ phiếu những phiên gần đây vẫn duy trì giá trị tốt và ổn định.

Phiên cuối tuần 19/6, sự hưng phấn đã đẩy giá cổ phiếu tăng kịch trần. Các chỉ báo kỹ thuật hiện đang chưa có được sự đồng nhất về trạng thái. Chỉ báo động lượng RSI vừa vượt lên trên giá trị 50 nên cổ phiếu có thể giữ được sự tích cực trong ngắn hạn.

Ngưỡng hỗ trợ gần nhất của VIC nằm tại mốc 94. Mục tiêu chốt lãi của cổ phiếu nằm tại ngưỡng 100, cắt lỗ nếu vùng giá 88-89 bị xuyên thủng.

Khuyến nghị trung lập trong ngắn hạn đối với MWG, DGW và PNJ

CTCK Phú Hưng (PHS)

Chúng tôi đưa ra khuyến nghị trung lập trong ngắn hạn đối với các doanh nghiệp bán lẻ do ảnh hưởng tiêu cực của dịch Covid trong ngắn hạn. Tuy vậy trong dài hạn nếu dịch bệnh được kiểm soát tốt, nền kinh tế phục hồi, người tiêu dùng vẫn sẽ gia tăng mạnh chi tiêu dùng.

Đối với MWG, động lực tăng trưởng chính công ty trong mùa dịch Covid là chuỗi Bách Hóa Xanh. MWG đang nổ lực cải thiện biên lợi nhuận để chuỗi BHX đạt mục tiêu hòa vốn tại mỗi cửa hàng và trung tâm phân phối (DC) trong năm 2020.

Chúng tôi cho rằng mức giá hợp lý đối với MWG là 107.800 VNĐ/CP. DGW kỳ vọng tăng trưởng hai chữ số ở ngành hàng điên thoại và thiết bị văn phòng nhờ thương hiệu Xiaomi và hưởng lợi từ dự án “Chuyển đổi số Quốc gia” của Bộ Thông tin và Truyền thông.

DGW là một trong những doanh nghiệp ICT có kết quả kinh doanh cao trong mua Covid nhờ mô hình kinh doanh có tính co duỗi cao, chi phí cố định thấp hơn so với các doanh nghiệp bán lẻ. Chúng tôi cho rằng mức giá hợp lý đối với DGW là 31.500 VNĐ/CP.

PNJ chịu ảnh hưởng tiêu cực từ dịch Covid khi 85% các cửa hàng đóng cửa trong thời gian cách ly xã hội và sản phẩm trang sức bị hạn chế sức mua do người tiêu dùng gia tăng tiết kiệm chi tiêu.

Tuy nhiên, PNJ nổ lực tái cơ cấu sản phẩm, sản xuất những sản phẩm có hàm lượng vàng cao để đáp ứng nhu cầu tích trữ của người dân. Chúng tôi nhận định rằng kết quả kinh doanh của PNJ sẽ sụt giảm mạnh trong 2020, vì vậy mức giá hợp lý của PNJ là 66.500 VNĐ/CP.

Khuyến nghị tích cực đối với VCB, ACB và TCB

CTCK Phú Hưng (PHS)

Chúng tôi đưa ra dự phóng tăng trưởng lợi nhuận của các ngân hàng thương mại trong năm 2020 này sẽ giảm hoặc đi ngang dưới tác động của dịch bệnh. Đồng thời đưa ra khuyến nghị trung lập cho toàn bộ ngành ngân hàng dưới tác động tương đối tiêu cực của dịch bệnh Covid19.

Tăng trưởng lợi nhuận của các ngân hàngđi ngang hoặc giảm nhẹ trong năm nay chủ yếu là do: (1) trích lập dư phòng tăng, (2) tín dụng tăng chậm và (3) Chất lượng tài sản sinh lời suy giảm.

Trong danh mục các ngân hàng theo dõi và phân tích, chúng tôi đưa ra khuyến nghị tích cực hơn cả đối với 3 cổ phiếu: VCB, ACB và TCB.

VCB với vị thế doanh nghiệp đầu ngành cùng hiệu suất hoạt động vượt trội so với toàn ngành cùng bảng cân đối mạnh mẽ có thể giúp ngân hàng chống chịu tốt tác động của dịch bệnh. Cùng với đó là các thông tin hỗ trợ như bán vốn cho đối tác nước ngoài và hợp đồng bảo hiểm độc quyền sẽ bù đắp cho sự sụt giảm từ thu nhập lãi.

ACB là ngân hàng đang được hưởng lợi từ khẩu vị rủi ro thấp với các khoản tín dụng và trái phiếu chính phủ tương đối an toàn trong bối cảnh dịch bệnh Covid-19 ảnh hưởng mạnh mẽ lên ngành. Cùng với đó một số thông tin hỗ trợ như ký kết hợp đồng bảo hiểm độc quyền như VCB hay thoái vốn tại ACBS và chuyển sàn sẽ là những động lực hỗ trợ cho ngân hàng này.

Chúng tôi cũng đặc biệt chú ý tới TCB khi định giá của ngân hàng đã có phần dễ chịu hơn so với giai đoạn trước. Trong khi đó TCB được đánh giá cao với mô hình kinh doanh của mình cùng với đó là tệp khách hàng có chất lượng cao sẽ giúp ngân hàng hoạt động ổn định trong giai đoạn này. Cộng thêm đó, bộ đệm vốn dày nhất hệ thống sẽ giúp TCB chống chịu tốt hơn so với các ngân hàng trong ngành.

Rủi ro: Tác động của dịch bệnh có ảnh hưởng nghiêm trọng hơn tới nền kinh tế do đó ảnh hưởng tới ngành ngân hàng, trong đó nợ xấu gia tăng là điều đáng lo ngại hơn cả. Ngoài ra ngành ngân hàng nói chung vẫn cần gấp rút tăng vốn do bộ đệm vốn còn mỏng trong bối cảnh nợ xấu đang có khả năng gia tăng mạnh.

Khuyến nghị khả quan dành cho SAB với giá mục tiêu 190.000 đồng/CP

CTCK Bản Việt (VCSC)

Trong tài liệu ĐHCĐ, SAB đặt kế hoạch kinh doanh 2020 bao gồm doanh thu 23,8 ngàn tỷ đồng (giảm 37% so với cùng kỳ) và lợi nhuận sau thuế (trước lợi ích cổ đông thiểu số) 3.252 tỷ đồng (giảm 39%).

Chúng tôi cho rằng kế hoạch kinh doanh này thể hiện sự thận trọng của ban lãnh đạo về tác động của Thông Tư 100 liên quan đến điều khiển phương tiện giao thông sau khi uống rượu, bia cũng như tác động của dịch COVID-19 lên sức tiêu thụ bia trong nước.

Mục tiêu doanh thu và lợi nhuận sau thuế 2020 của SAB tương đương 86% và 75% dự phóng của chúng tôi. Dự phóng của chúng tôi lạc quan hơn do chúng tôi kỳ vọng tình hình kinh doanh của SAB trong quý II-IV/2020 sẽ cải thiện so với quý I/2020 nhờ việc Việt Nam đã kiểm soát thành công dịch COVID-19 cũng như kỳ vọng của chúng tôi về việc các bên tham gia thị trường bia sẽ dần thích nghi với Thông Tư 100. Chúng tôi lưu ý rằng trong quý I/2020, doanh thu và lợi nhuận sau thuế của SAB giảm lần lượt 47% và 44%.

Trong khi đó, SAB dự kiến chia cổ tức tiền mặt 3.500 đồng/cổ phiếu (lợi suất cổ tức 2,1%) cho mỗi năm tài chính 2019 (đã trả) và 2020. Mức chi trả này là thấp hơn dự phóng 5.000 đồng/cổ phiếu của chúng tôi khi chúng tôi đã giả định rằng SAB sẽ duy trì mức chi trả giống như năm tài chính 2018.

Chúng tôi hiện có khuyến nghị khả quan dành cho SAB với giá mục tiêu 190.000 đồng, tương đương tổng mức sinh lời kỳ vọng 16,4%, đã bao gồm 2,1% lợi suất cổ tức.

Khuyến nghị mua dành cho VEA với giá mục tiêu 43.600 đồng/CP

CTCK Bản Việt (VCSC)

Mức cổ tức tiền mặt này dựa theo lợi nhuận của công ty mẹ (riêng) trong năm 2019 sau khi trừ đi đóng góp cho quỹ khen thưởng & phúc lợi, tương ứng với 1% lợi nhuận của công ty mẹ trong năm 2019. Mức cổ tức này – sẽ được thanh toán trong năm 2020 – là cao hơn nhẹ so với dự báo của chúng tôi là 5.100 đồng/CP.

Trong khi đó, cho năm 2020, VEA đặt kế hoạch doanh thu công ty mẹ 1,2 nghìn tỷ đồng (tăng 71% so với năm ngoái) và lợi nhuận sau thuế công ty mẹ đạt 6,7 nghìn tỷ đồng (giảm 4%), tương ứng với cổ tức tiền mặt khoảng 5.019 đồng/CP cho năm tài chính 2020 (lợi suất cổ tức 11,1%; sẽ được thanh toán năm 2021) so với dự báo hiện tại của chúng tôi là 5.300 đồng/CP.

Kế hoạch lợi nhuận hợp nhất 2020 hiện chưa được công bố. Chúng tôi lưu ý rằng lợi nhuận sau thuế sau lợi ích cổ đông thiểu số hợp nhất của VEA chủ yếu đến từ LN được chia từ 3 công ty liên kết (theo phương pháp vốn chủ sở hữu), bao gồm Honda Việt Nam, Toyota Việt Nam và Ford Việt Nam. Trong khi đó, lợi nhuận của công ty mẹ chủ yếu đến từ thu nhập cổ tức được chia bởi các công ty này – bên cạnh thu nhập tài chính khác (chủ yếu là lãi tiền gửi).

Trong tài liệu ĐHCĐ, VEA cũng đề xuất sẽ đăng ký niêm yết trên sàn HOSE hoặc HNX trong năm 2020.

Chúng tôi hiện đang có khuyến nghị mua dành cho VEA với giá mục tiêu 43.600 đồng/CP, tương ứng với tổng mức sinh lời dự phóng 8,2%, dựa theo giá đóng cửa hôm nay.

N.T

Theo Đầu tư Chứng khoán