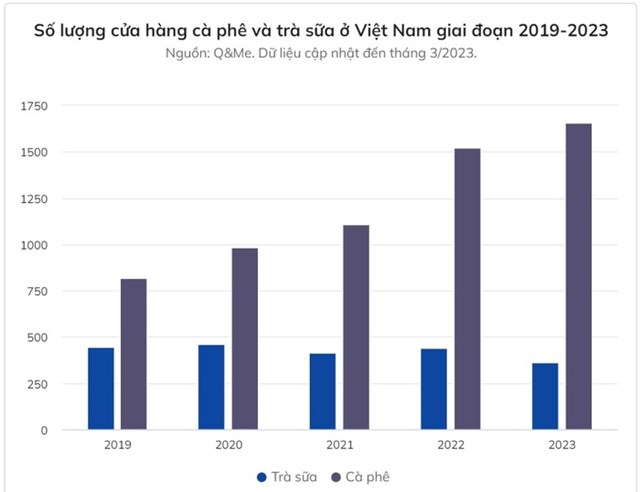

Vừa qua, Q&Me đã công bố báo cáo xu hướng bán lẻ Việt Nam (thương mại hiện đại) năm 2023, trong đó có những con số về thị trường trà sữa & cà phê tại Việt Nam.Theo báo cáo mới được công bố, số lượng cửa hàng cà phê tại Việt Nam trong giai đoạn 2019 – 2023 đã tăng qua từng năm, phần lớn nhờ sự mở rộng của hai chuỗi Highlands Coffee và Phúc Long.

Cụ thể, từ năm 2019 đến năm 2023, số lượng cửa hàng cà phê đã tăng từ 816 lên 1.657 cửa hàng. Trong khi đó, con số này ở thị trường trà sữa không có nhiều biến động, thậm chí còn giảm từ 446 xuống còn 364 cửa hàng.

Theo Q&Me, các quán trà sữa từng là trào lưu vài năm trước nhưng giờ đây đã chững lại khi các chuỗi cà phê lớn phát triển thực đơn phong phú hơn.

Số lượng cửa hàng cà phê tăng lên nhanh chóng nhờ sự phát triển, mở rộng mạnh mẽ của hai thương hiệu Highlands và Phúc Long. Highlands vẫn dẫn đầu về số lượng với 609 cửa hàng. Đứng ở các vị trí tiếp theo lần lượt là Trung Nguyên (411 cửa hàng), The Coffee House (152 cửa hàng), Phúc Long (133 cửa hàng), Starbucks (87 cửa hàng) và Passio (78 cửa hàng). Số lượng cửa hàng cà phê tăng nhanh nhất vào giai đoạn 2021-2022 khi có đến 418 cửa hàng mới tham gia vào thị trường.

Trái ngược với sự mở rộng của các cửa hàng cà phê tại Việt Nam, thị trường trà sữa lại chứng kiến sự biến động số lượng cửa hàng trong giai đoạn 2019 – 2023. Cụ thể, theo báo cáo của Q&Me, số lượng cửa hàng trà sữa tại Việt Nam giai đoạn 2019 – 2023 có sự tăng giảm không đồng đều.

Theo đó, số lượng cửa hàng trà sữa giảm mạnh nhất trong giai đoạn 2022-2023 với 93 cửa hàng đóng cửa. Những thương hiệu sở hữu nhiều chi nhánh nhất bao gồm Bobapop, Tiger Sugar, Gong Cha, Koi Thé...

Thương hiệu sở hữu số lượng cửa hàng trà sữa nhiều nhất tại Việt Nam hiện tại là Bobapop với 93 cửa hàng, theo dữ liệu từ Q&Me. Đứng ở các vị trí tiếp theo lần lượt là Tiger Sugar (53 cửa hàng), Koi Thé (42 cửa hàng), The Alley (41 cửa hàng), Gong Cha (40 cửa hàng) và Cha Go (27 cửa hàng).

Theo các chuyên gia ngành F&B nhận định, cơn sốt trà sữa đã có tín hiệu chững lại trong 2 năm trở lại đây. Tuy nhiên, sự chững lại này cùng gần như trùng với đợt dịch Covid-19, khi cả ngành F&B gặp rất nhiều khó khăn. Trà sữa đã qua cơn sốt nhưng cũng đã trở thành một phần thói quen chọn đồ uống của người Việt. Vì vậy, tiềm năng của thị trường vẫn còn rất lớn.

Theo báo cáo của Momentum Works và qlub, người tiêu dùng Đông Nam Á chi khoảng 3,66 tỷ USD mỗi năm cho trà sữa trân châu. Đáng chú ý, Việt Nam đứng ở vị trí thứ 3 với doanh thu ước tính 362 triệu USD, tương đương khoảng 8.500 tỷ đồng.

Thách thức lớn nhất của ngành trà sữa là làm mới mình. 10 năm trước trà sữa từng có những cơn sốt nhỏ, sau đó lắng đi và phát triển khá âm thầm. Cho đến khoảng năm 2018, trà sữa bùng nổ với bao bì đẹp hơn, tiện lợi cho giao hàng hơn, các quán xá được xây dựng thành tụ điểm cho giới trẻ.

Trà sữa được làm mới một lần nữa bằng các thương hiệu ở phân khúc cao như The Alley, Gong Cha cùng với công cụ nhượng quyền nên trở nên cực kỳ phổ biến. Cơn sốt kéo dài và thỉnh thoảng được hâm nóng lại với những sản phẩm như trà sữa kem cheese, trà sữa trân châu đường đen...

Trong khi đó, với cà phê, các chuỗi lớn liên tục phát triển về quy mô nhờ sự hậu thuẫn rất lớn đến từ các tập đoàn. Ngoài ra, thị trường cũng bùng nổ hơn nhờ hình thức nhượng quyền.

Báo cáo của Euromonitor cho thấy quy mô thị trường cà phê ước đạt 11.779 tỷ đồng năm 2022 và hướng đến mốc 15.800 tỷ đồng vào năm 2027 với tốc độ tăng trưởng CAGR 7,9%. Hiện Việt Nam là nước sản xuất và xuất khẩu cà phê lớn thứ hai thế giới và với dân số đang tăng nhanh, đặc biệt là dân số trẻ với văn hóa cà phê nở rộ, thị trường cà phê Việt Nam có nhiều cơ hội phát triển.

Doanh thu thị trường trà cũng được ước tính đạt 10.049 tỷ đồng vào năm 2022 và hướng đến mốc 15.000 tỷ đồng vào năm 2027 với CAGR đạt 10,6%. Thị trường trà đang phát triển mạnh mẽ trong những năm qua do sự thay đổi hành vi của người tiêu dùng.

Bảo Anh