Công ty Cam Lâm đang là chủ đầu tư Khu du lịch sinh thái Prime - Prime Cam Ranh Bay Hotel & Resorts tọa lạc tại Lô D14C, khu du lịch Bắc bán đảo Cam Ranh, xã Cam Hải Đông, huyện Cam Lâm, tỉnh Khánh Hoà

Công ty Cam Lâm đang là chủ đầu tư Khu du lịch sinh thái Prime - Prime Cam Ranh Bay Hotel & Resorts tọa lạc tại Lô D14C, khu du lịch Bắc bán đảo Cam Ranh, xã Cam Hải Đông, huyện Cam Lâm, tỉnh Khánh Hoà

Thoái vốn tại dự án trọng điểm

HĐQT Công ty Cổ phần Đầu tư tài chính Hoàng Minh (Mã CK: KPF) vừa công bố thông tin về việc Công ty TNHH Đầu tư Cam Lâm không còn là Công ty con của KPF và ủy quyền người đại diện vốn góp tại Đầu tư Cam Lâm.

Theo đó, phương án thoái vốn tại Công ty Cam Lâm, KPF sẽ chuyển nhượng phần vốn góp 45 tỷ đồng, tương đương 30% vốn điều lệ của Cam Lâm cho bà Lê Nguyễn Lan Vy với giá chuyển nhượng hơn 56,2 tỷ đồng; KPF chuyển nhượng 28,5 tỷ tương đương 19% vốn điều lệ của Cam Lâm cho ông Trần Trọng Dũng với giá chuyển nhượng 35,6 tỷ đồng. Sau khi hoàn thành xong thủ tục chuyển nhượng phần vốn góp 73,5 tỷ đồng tương đương 49% vốn điều lệ của Cam Lâm. Lúc này, phần vốn góp của KPF tại Cam Lâm sẽ là 66 tỷ đồng, tương ứng với 44%.

Đồng thời, KPF cũng ủy quyền người đại diện vốn góp của doanh nghiệp tại Đầu tư Cam Lâm. Theo đó, tiếp tục ủy quyền cho bà Lê Thị Mộng Đào và bà Đinh Kim Nhung đều là thành viên HĐQT là người đại diện vốn góp của KPF tại Cam Lâm.

Trong đó, bà Lê Thị Mộng Đào đại diện và quản lý phần vốn góp 40,5 tỷ, tương đương 27% vốn điều lệ của Cam Lâm; Bà Đinh Kim Nhung đại diện quản lý vốn góp 25,5 tỷ đồng, tương đương 17% vốn điều lệ của Cam Lâm. Thời hạn ủy quyền đại diện phần vốn góp theo nhiệm kỳ của HĐQT 2020 – 2024.

Cam Lâm được thành lập vào tháng 7/2014, có trụ sở tại lô D14C, khu du lịch Bắc bán đảo Cam Ranh, xã Cam Hải Đông, huyện Cam Lâm, tỉnh Khánh Hòa (địa chỉ dự án).

Tại thời điểm thành lập, Cam Lâm có vốn điều lệ 10 tỷ đồng.

Đến năm 2018, CTCP Đầu tư Tài chính Hoàng Minh (Mã chứng khoán: KPF) đã nhận chuyển nhượng phần vốn góp và trở thành công ty mẹ của Cam Lâm.

Báo cáo thường niên năm 2020 của KPF cho biết, tính đến hết năm 2020, Cam Lâm có vốn điều lệ 150 tỷ đồng, trong đó tỷ lệ vốn góp của KPF là 93%.

Trong năm 2020, Cam Lâm ghi nhận tổng doanh thu 33 tỷ đồng và lãi sau thuế 24 tỷ đồng. Tổng tài sản và nợ phải trả của doanh nghiệp lần lượt là 1.244 tỷ đồng và 1.070 tỷ đồng.

Vào thời điểm thoái vốn, Công ty Cam Lâm đang là chủ đầu tư Khu du lịch sinh thái Prime - Prime Cam Ranh Bay Hotel & Resorts tọa lạc tại Lô D14C, khu du lịch Bắc bán đảo Cam Ranh, xã Cam Hải Đông, huyện Cam Lâm, tỉnh Khánh Hoà.

Dự án được xây dựng trên tổng diện tích 130.862 m2, trong đó gồm 784 căn hộ du lịch và 124 khách sạn, 175 biệt thự và siêu biệt thự. Dự án được đã được phê duyệt quy hoạch 1/500, bao gồm 2 giai đoạn.

Trong đó giai đoạn 1 công ty đã hoàn thành xây dựng thô 175 căn biệt thự và đang trong giai đoạn hoàn thiện công trình, tương đương hoàn thành 95% khối lượng công việc xây dựng biệt thự và các khu vực tiện ích.

Báo cáo tài chính quý 3/2021 của KPF ghi nhận chi phí sản xuất kinh doanh tại dự án Prime Cam Ranh Bay Hotel & Resorts là 376 tỷ đồng. Giai đoạn 1 của dự án đã bắt đầu bàn giao cho nhà đầu tư từ năm 2017.

Đối với giai đoạn 2, đây là trọng điểm của dự án với khối nhà cao 22 tầng nổi và 3 tầng hầm, dự kiến cho ra thị trường 908 phòng. Tổng mức đầu tư sau thuế là 2.090 tỷ đồng, được tài trợ phần lớn từ vốn tự có, còn lại là vốn vay và trái phiếu.

Tính đến cuối quý 3/2021, chi phí xây dựng tại hạng mục khách sạn dự án Prime Hotels – Khu A condotel và khu vui chơi giải trí (quy mô 25.055 m2) tại dự án này là 891,2 tỷ đồng, tăng 37,55 so với hồi đầu năm.

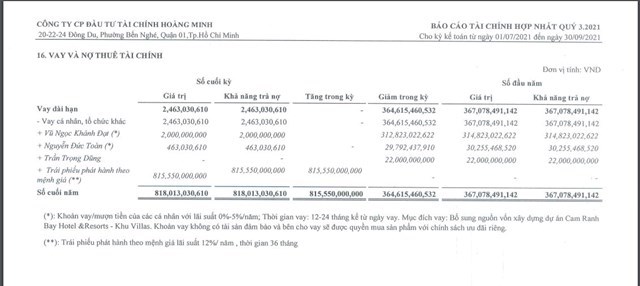

Vay và thuê nợ tài chính tại KPF tăng 125% so với con số đầu năm.

Vay và thuê nợ tài chính tại KPF tăng 125% so với con số đầu năm.

Dấu hỏi về các khoản vay

BCTC hợp nhất quý 3/2021 của KPF ghi nhận doanh thu thuần của doanh nghiệp quý 3 đạt 7,2 tỷ đồng, lợi nhuận sau thuế đạt 6,8 tỷ đồng, tăng mạnh so với cùng kỳ năm trước.

Về phía nguồn vốn, tính đến cuối quý 3/2021, nợ phải trả của KPF ghi nhận 2.011 tỷ đồng, tăng gần gấp đôi so với con số 1.069 tỷ đồng hồi đầu năm. Trong đó vay và thuê nợ tài chính 818 tỷ đồng, tăng 125% so với con số đầu năm.

Khối nợ của KPF tập trung chủ yếu là trái phiếu phát hành theo mệnh giá với giá trị 815,5 tỷ đồng. Theo thuyết minh, đây là trái phiếu phát hành theo mệnh giá với lãi suất 12%/năm, thời gian 36 tháng. Còn lại lại các khoản vay mượn của các cá nhân với lãi suất 0 – 5%/năm, thời gian vay 12-24 tháng. Mục đích vay nhằm bổ sung vốn xây dựng dự ám Cam Ranh Bay Hotel & Reorts – Khu Villas (Dự án do Công ty Cam Lâm làm chủ đầu tư).

Đáng chú ý, trong khi phải vay nợ trái phiếu với lãi suất lên đến 12%/năm, các khoản phải thu tại KPF lại ghi nhận doanh nghiệp cho một số cá nhân vay các khoản vay có giá trị lớn. Cụ thể, 3 cá nhân gồm bà Lê Thị Mỹ Chi (219,8 tỷ đồng), bà Nguyễn Thị Thanh Loan (293,2 tỷ đồng) và bà Hoàng Ngọc Uyên Vi ( 95 tỷ đồng).

Các khoản vay này đều có thời hạn 12 tháng và lãi suất chỉ ở mức 0,2%/năm. Mục đích vay không được doanh nghiệp thuyết minh cụ thể.

Được biết, trong tháng 8/2021, Ban lãnh đạo KPF có nghị quyết thông qua phương án mua trái phiếu phát hành riêng lẻ của Central Capital. Theo đó, KPF dự kiến chi ra 190 tỷ đồng để mua 190 trái phiếu của Central Capital phát hành. Lô trái phiếu này có kỳ hạn 3 năm (đáo hạn vào năm 2024), lãi suất danh nghĩa là 11%/năm. Thời điểm và số lượng đầu tư trái phiếu sẽ do Tổng giám đốc KPF lựa chọn, căn cứ vào nhu cầu sử dụng vốn và tình hình tài chính, kinh doanh của công ty.

Tháng 9/2021, KPF công bố phương án phát hành 66,5 triệu cổ phiếu riêng lẻ cho nhà đầu tư chuyên nghiệp với giá chào bán dự kiến là 13.000 đồng/cp. Nếu thực hiện phát hành thành công, quy mô vốn điều lệ của KPF sẽ tăng gấp đôi, từ 579,6 tỉ đồng lên mức 1.244,6 tỉ đồng.

Doanh nghiệp cho biết, mục đích phát hành nhằm tăng vốn góp cổ phần cho công ty con CTCP TTC Deluxe Sài Gòn để nhận chuyển nhượng cổ phần của CTCP Đầu tư và Kinh doanh Bất động sản Đại Lải (250 tỉ đồng), mua cổ phần CTCP Tri Việt Hội An (245 tỉ đồng) và đầu tư mua 199 căn hộ du lịch thuộc dự án Silk Tower của Công ty TNHH Đầu tư Tháp lụa Đà Nẵng (369,5 tỉ đồng).

Trước đó, vào tháng 6/2021, KPF đã chuyển nhượng hợp đồng hợp tác kinh doanh với CTCP Địa ốc Happy tại dự án Khu phức hợp và nhà ở Phước Lợi (Giai đoạn 1) cho Central Capital.

Trước đó nữa, tháng 4/2021, KPF đã góp vốn mua 98% cổ phần của CTCP TTC Deluxe Sài Gòn, qua đó gián tiếp trở thành chủ đầu tư dự án khách sạn TTC Hotel tại số 20-22-24 Đông Du, phường Bến Nghé, Quận 1, Tp. HCM. Đây hiện là địa chỉ trụ sở chính của Central Capital, cũng như đại bản doanh của KPF.