Ảnh minh họa

Ảnh minh họa

Cũng theo VCSC dự báo, trong phiên giao dịch tới, nỗ lực duy trì đóng cửa trên hỗ trợ của các chỉ số, đặc biệt là VN-Index và VN30 trong phiên cuối tuần có thể thúc đẩy nhịp tăng điểm của thị trường. Theo đó, VN-Index sẽ hướng lên ngưỡng kháng cự tại 915-920 điểm còn VN30 sẽ kiểm định kháng cự tại 855-858 điểm. Chúng tôi cho rằng lực bán chốt lãi một lần nữa sẽ được thúc đẩy từ các kháng cự này, đặc biệt tại nhóm vốn hóa vừa và nhỏ đã tăng giá mạnh trong thời gian gần đây. Nếu trên đồ thị của HNX-Index, VNMidcap, VNSmallcap xuất hiện các nến thể hiện sự giằng co khi đóng cửa như Hammer, Shooting star hay Spinning top, nhà đầu tư có thể cân nhắc việc chốt lãi ngắn hạn tại nhóm này.

Chúng tôi xin trích lại phân tích của VCSC như sau:

Ngành Hàng không: Bộ Giao thông Vận tải (MoT) thông qua giảm phí cho một số dịch vụ hàng không và phi hàng không, hỗ trợ cho các hãng hàng không và các công ty bán lẻ tại sân bay

Bộ GTVT đã ký ban hành Thông tư 19/TT-BGTVT (TT 19) quy định mức phí, khung giá một số dịch vụ hàng không và phi hàng không từ ngày 01/03 đến hết ngày 30/09/2020, TT 19 sẽ có hiệu lực từ ngày 20/10/2020. TT 19 được thực hiện theo Nghị quyết số 84/ND-CP, ngày 29/05/2020, hướng dẫn các nhiệm vụ và giải pháp nhằm tháo gỡ khó khăn trong sản xuất, kinh doanh trong bối cảnh dịch COVID-19.

Theo TT 19, phí cất cánh và hạ cánh cũng như phí điều hành chuyến bay cho các chuyến bay trong nước sẽ được giảm 50% từ ngày 01/03 đến ngày 30/09/2020. Các mức phí này được thu bởi Chính phủ.

Ngoài ra, TT 19 cũng cho phép loại bỏ mức giá sàn cho các dịch vụ hàng không do Nhà nước quy định khung giá (bao gồm dịch vụ thuê sân đậu máy bay, thuê quầy làm thủ tục hành khách, tra nạp xăng dầu hàng không, dịch vụ mặt đất, …) cũng như các dịch vụ phi hàng không (bao gồm cho thuê mặt bằng tại nhà ga hành khách, cho thuê mặt bằng tại nhà ga hàng hóa, dịch vụ cơ bản thiết yếu tại nhà ga hành khách). Các phí này chủ yếu được thu bởi Tổng CT Cảng Hàng không Việt Nam (ACV).

Theo ACV, công ty đã giảm các phí dịch vụ hành không và phi hàng không nhằm hỗ trợ các hãng hàng không và công ty bán lẻ tại sân bay trong quý 2, các mức giảm này đã được phản ánh trong KQKD quý 2/2020 của ACV. Do đó, chúng tôi cho rằng TT 19 sẽ không có thêm ảnh hưởng đáng kể đến lợi nhuận của ACV. Chúng tôi cũng cho rằng mức giảm trong phí cất cánh và hạ cánh và phí điều hành chuyến bay cho các chuyến bay trong nước cũng đã được phản ánh trong KQKD 6 tháng đầu năm 2020 của các hãng hàng không.

Nhu cầu tiêu thụ điện năng sẽ phục hồi mạnh mẽ trong năm 2021

Các biện pháp giãn cách xã hội do COVID-19 làm giảm nhu cầu tiêu thụ điện và giá bán điện cạnh tranh (CGM) trong 7 tháng đầu năm 2020. Do việc tạm hoãn các hoạt động sản xuất do chính sách giãn cách xã hội được đưa ra hồi tháng 4 và 5, 2020, sản lượng điện thương phẩm tại Việt Nam đã ghi nhận mức tăng trưởng âm so với cùng kỳ (YoY) năm 2019 trong hai tháng nói trên. Do đó, sản lượng điện thương phẩm lũy kế 7 tháng đầu năm 2020 chỉ tăng 2% YoY, trong khi quý 1/2020 ghi nhận tăng 7% YoY và cả năm 2019 ghi nhận tăng 9% YoY. Nhu cầu điện thấp hơn cũng dẫn đến việc giá CGM trung bình cũng giảm xuống mức 1.046 đồng/kWh trong 7 tháng đầu năm 2020 so với mức 1.185 đồng/kWh trong 7 tháng đầu năm 2019.

Nhu cầu tiêu thụ điện dự báo sẽ tăng mạnh ở mức hai con số trong năm 2021 nhờ kinh tế phục hồi. Dựa vào kết quả tăng trưởng trong 7 tháng đầu năm và dự báo của chúng tôi rằng tăng trưởng GDP của Việt Nam sẽ chỉ đạt 3,6% trong năm 2020, chúng tôi dự báo rằng tăng trưởng sản lượng điện thương phẩm sẽ chỉ đạt 3% YoY trong năm 2020. Trong năm 2021, chúng tôi dự báo mức tăng trưởng sản lượng điện thương phẩm sẽ phục hồi về mức 10% YoY (sản lượng điện thương phẩm đạt 235 tỷ kWh) trong năm 2021. Điều này dựa trên dự báo tăng trưởng GDP đạt 7% trong năm 2021 của Quỹ Tiền tệ Quốc tế (IMF) chủ yếu đến từ sự phục hồi mạnh mẽ của lĩnh vực sản xuất công nghiệp, vốn là lĩnh vực thúc đẩy tăng trưởng nhu cầu điện mạnh nhất.

Ngày 27/08/2020, Cục Điều tiết Điện lực thuộc Bộ Công thương có đưa ra dự báo sơ bộ về nhu cầu tiêu thụ điện trong năm 2021. Điểm đặc biệt là trong cả hai kịch bản (cơ sở và tích cực) cho năm 2021, Bộ Công thương đều cho rằng Việt Nam sẽ không phải huy động nguồn điện chạy dầu vốn có giá thành rất cao so với các nguồn điện khác. Điểm này khác với dự báo trước đây của Bộ Công thương là dự báo sẽ thiếu khoảng 7 tỷ kWh điện trong năm 2021. Nói cách khác, Bộ Công thương hiện đang kì vọng mức tăng trưởng công suất phát điện sẽ đủ để đáp ứng cho mức tăng mạnh mẽ của nhu cầu sử dụng điện trong năm 2021. Cụ thể, trong năm 2021, Bộ Công Thương đang dự báo (1) sản lượng từ thủy điện sẽ phục hồi mạnh mẽ nhờ dự báo lượng mưa cao hơn, (2) sản lượng điện từ các dự án điện gió và điện mặt trời nói chung sẽ tăng gấp đôi sau khi các vấn đề quá tải lưới điện cục bộ được giải quyết, (3) sản lượng điện từ các nhà máy nhiện điện khí sẽ tăng nhờ huy động thêm khí từ mỏ Sao Vàng – Đại Nguyệt mới được đưa vào khai thác.

Lượng mưa sẽ bắt đầu phục hồi từ nửa cuối năm 2020 và sẽ hỗ trợ hoạt động của các nhà máy thủy điện trong năm 2021 và 2022. Khi phân tích lượng mưa tại Việt Nam trong vòng 15 năm trở lại đây, chúng tôi nhận thấy lượng mưa hàng năm thường tuân theo chu kỳ 5 năm và đỉnh của chu kỳ mưa gần nhất xảy ra vào năm 2017. Với việc năm 2019 là năm khô hạn nhất trong vòng 10 năm trở lại đây, chúng tôi tin rằng lượng mưa tại Việt Nam đã chạm đáy của chu kỳ vào nửa đầu năm 2020 và sẽ có mức phục hồi bắt đầu từ nửa cuối năm 2020 cho đến năm 2022. Điều này sẽ hỗ trợ KQKD của các công ty sở hữu nhiều nhà máy thủy điện như REE và PC1.

Chúng tôi cho rằng việc mở rộng sang mảng năng lượng tái tạo là một xu hướng tăng trưởng của ngành điện Việt Nam. Cổ phiếu lựa chọn hàng đầu của chúng tôi, REE, hiện đang có kế hoạch tăng gấp đôi công suất phát điện từ 500 MW lên khoảng 1.000 MW tới năm 2025, chủ yếu được dẫn dắt bởi hàng loạt các khoản đầu tư vào các dự án điện gió và điện mặt trời áp mái. Chúng tôi cho rằng PC1 có rủi ro hơn nhưng có thể có tiềm năng tăng trưởng cao hơn so với REE do kế hoạch tham vọng để nâng công suất phát điện hiện tại từ 160 MW lên 700 MW tới năm 2025. Tuy nhiên, kế hoạch này đi kèm với mức rủi ro triển khai cao khi tổng vốn đầu tư cho các dự án của PC1 gấp một vài lần giá trị sổ sách.

Trong khi chúng tôi tin rằng mức độ hồi phục mạnh mẽ của nhu cầu điện tại Việt Nam sẽ giúp tất cả các nhà máy điện hưởng lợi, diễn biến này là đặc biệt quan trọng với các cổ phiếu mà chúng tôi cho rằng là có nhiều tính chất phòng thủ như PPC và NT2 vì diễn biến này sẽ giúp 2 nhà máy điện này tiếp tục hoạt động với hiệu suất cao và trả mức cổ tức tiền mặt tăng theo từng năm. Ngoài ra, 2 công ty nói trên cũng có cơ hội ghi nhận lợi nhuận vượt kế hoạch (chủ yếu nhờ việc hoàn thành công tác bảo trị bảo dưỡng với chi phí thấp hơn kỳ vọng)

Chúng tôi cho rằng dự báo về sự cải thiện của nguồn cung khí Việt Nam (thông qua các mỏ khí mới trong nước và LNG nhập khẩu) là cực kỳ ý nghĩa cho danh mục điện 4.200 MW của POW khi không chỉ cho phép hiệu suất hoạt động cao hơn tại các nhà máy điện khí hiện hữu (NT2, Nhơn Trạch 1 và Cà Mau 1 & 2), nhưng cũng hỗ trợ cho việc mở rộng công suất trong tương lai của POW, bao gồm nhà máy điện khí tự nhiên hóa lỏng (LNG) NT3 và NT4 (2 x 75 MW) trong năm 2023-2024.

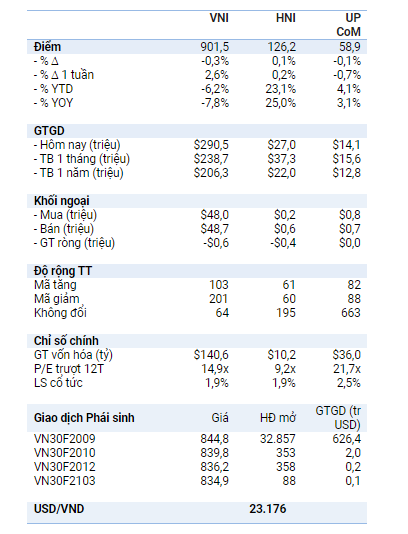

Điểm nhấn thị trường: Thị trường giảm sau mức giảm mạnh của phố Wall

Nguồn: VCSC

Nguồn: VCSC

Kết phiên 4/9, chỉ số VN-Index chốt phiên giảm 0,3% sau khi mức giảm mạnh qua đêm của phố Wall. Tuy nhiên, chỉ số VN-Index ghi nhận tuần tăng điểm thứ năm liên tiếp khi tăng 2,6% tính chung cả tuần.

VCB (-1,5%) là mã lấy đi nhiều điểm giảm nhất trong ngày.

GAS (-1,6%) kết thúc chuỗi tăng 2 phiên liên tiếp. PLX (-1,0%) giảm 2,5% trong 2 phiên giao dịch gần nhất.

VIC (-0,5%) giảm nhẹ, nhưng công ty con là VHM (+0,5%) và VRE (+1,4%) tăng với VRE đạt mức cao nhất trong 13 tuần qua.

Ở mặt tích cực, BCM (+6,9%) tăng trần và là mã đóng góp nhiều điểm tăng nhất. Các mã sản xuất thực phẩm và đồ uống MSN (+1,6%) và VHC (+4,2%) đều tăng điểm. PDR (+4,1%) tăng mạnh lên mức cao kỷ lục; trong 2 tuần qua, giá cổ phiếu của mã đầu tư BĐS này đã tăng mạnh hơn 26%.

Tạ Thành