Ảnh minh họa

Ảnh minh họa

Dựa theo báo cáo phân tích một số cổ phiếu đáng quan tâm trước phiên 25/11 của một số công ty chứng khoán. Chúng tôi xin trích lược lại như sau:

BSC: Khuyến nghị đối với cổ phiếu TV2

Theo BSC, TV2 ở trong trạng thái tích lũy trung hạn tại khu vực 45-50 trong 3 tháng trở lại đây. Tuy nhiên, thanh khoản tăng cao trong phiên hôm nay đã giúp cổ phiếu tăng mạnh phiên thứ hai liên tiếp. Các chỉ báo xu hướng hiện đang ở trong trạng thái tích cực.

Trong phiên ngày 24/11, đường EMA12 vừa cắt lên trên đường EMA26 nên cổ phiếu có thể thiết lập đà tăng mới. Mặt khác, chỉ báo RSI cũng vừa mới đi vào vùng quá mua báo hiệu tiềm năng xuất hiện áp lực bán ngắn hạn tại vùng cản quanh 50.

Ngưỡng hỗ trợ gần nhất của TV2 nằm tại khu vực xung quanh giá 49. Mục tiêu chốt lãi của cổ phiếu nằm tại mức 55, cắt lỗ nếu ngưỡng 48 bị xuyên thủng.

Nguồn: BSC

Nguồn: BSC

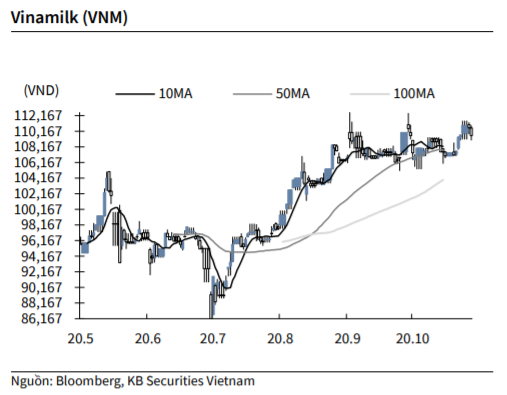

KBSV: Khuyến nghị đối với cổ phiếu VNM

Kết thúc phiên giao dịch ngày 24/11, cổ phiếu VNM giảm -0.9% xuống 109,600 VNĐ/cổ phiếu.

Hội đồng quản trị VNM mới đây đã thông qua nghị quyết đóng cửa công ty con Vinamilk Europe Spólka Z Ograniczona Odpowiedzialnoscia tại Ba Lan do đã thiết lập được các mối quan hệ tốt với các nhà cung cấp và có thể thu mua nguyên vật liệu trực tiếp từ đối tác tại châu Âu để tối ưu hóa chi phí hoạt động. Năm 2019, công ty này có tổng sản lượng bột sữa thu mua và xuất khẩu đạt 7,000 tấn và doanh thu 374 tỷ đồng.

Nguồn: KBSV

Nguồn: KBSV

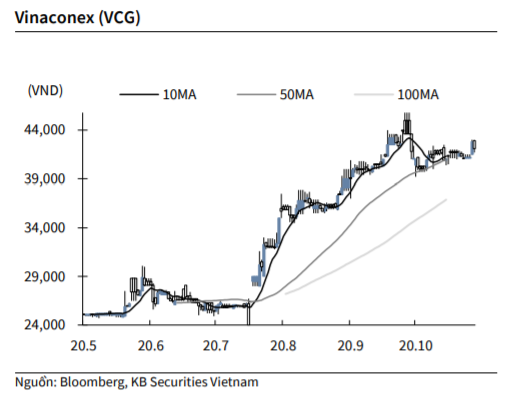

KBSV: Khuyến nghị đối với cổ phiếu VCG

Kết thúc phiên giao dịch ngày 24/11, cổ phiếu VCG giảm -1.6% xuống 42,100 VNĐ/cổ phiếu.

Công ty CP Đầu tư và Phát triển Du lịch Vinaconex, công ty con của VCG, công bố khởi động dự án Cát Bà Amatina có diện tích 172.38 ha, trải dài gần 3km ven tuyến đường xuyên đảo với tổng mức đầu tư dự kiến 10,941 tỷ đồng và sẽ nâng lên tới hơn 23,000 tỷ đồng. Cát Bà Amatina được xem là một trong những dự án đô thị du lịch lớn và quy mô nhất miền Bắc với định hướng trở thành một khu đô thị du lịch cao cấp.

Nguồn: KBSV

Nguồn: KBSV

VCSC: Khuyến nghị đối với cổ phiếu PNJ

CTCP Vàng bạc đá quý Phú Nhuận (PNJ) công bố kết quả kinh doanh 10 tháng 2020, doanh thu đạt 13,5 nghìn tỷ đồng (tăng 1% so với cùng kỳ năm ngoái) và lợi nhuận sau thuế đạt 817 tỷ đồng (giảm 13%). Tính riêng tháng 10, doanh thu đạt 1,8 nghìn tỷ đồng (tăng 7% so với cùng kỳ năm ngoái) và lợi nhuận sau thuế đạt 175 tỷ đồng (tăng 35%).

Doanh thu bán lẻ tăng 18% trong tháng 10 (tăng 6% trong 10 tháng 2020), báo hiệu nhu cầu đang phục hồi tốt từ sau đỉnh dịch COVID-19 (tổng doanh thu bán lẻ từ tháng 5 – tháng 10/2020 tăng 15%) được hỗ trợ bởi các hoạt động marketing hiệu quả của PNJ.

Kết quả kinh doanh tích cực của PNJ tương phản với bức tranh ảm đạm của thị trường trang sức, vốn phản ánh vào mức giảm 26% doanh thu bán sỉ của PNJ trong 10 tháng 2020 (PNJ bán trang sức vàng truyền thống cho các cửa hàng vàng tư nhân).

Biên lợi nhuận gộp tăng 1,5 điểm phần trăm lên 21,9% trong tháng 10/2020, so với mức 18,7% trong quý 3/2020 và 19,3% trong 9 tháng 2020.

VCSC cho rằng biên lợi nhuận gộp cải thiện trong tháng 10 so với 9 tháng 2020 là do (1) đóng góp cao hơn của mảng bán lẻ (65,9% trong tháng 10 2020 vs 57,2% trong 9 tháng 2020) và (2) nhu cầu phục hồi của trang sức kim cương và đá quý vốn có biên lợi nhuận gộp cao; theo PNJ, đến hiện tại, đóng góp của trang sức kim cương và đá quý đã phục hồi hoàn toàn lên mức trước dịch COVID-19.

Biên lãi ròng còn được hỗ trợ bởi các nỗ lực cắt giảm chi phí khi chi phí hoạt động giảm 1,3% so với cùng kỳ năm ngoái trong tháng 10 và tăng 1,9% trong 10 tháng 2020.

Trong tháng 10, PNJ mở mới 3 cửa hàng vàng và nâng cấp 5 cửa hàng bạc lên cửa hàng vàng. Tính đến cuối tháng 10, PNJ có 304 cửa hàng vàng (vs 288 cuối năm 2019), 30 cửa hàng bạc riêng lẻ (vs 54 cuối 2019), 66 quầy đồng hồ (vs 26 cuối 2019), 4 cửa hàng CAO và 3 cửa hàng PNJ Art.

VCSC hiện có khuyến nghị mua cho PNJ với giá mục tiêu 95.700 đồng/CP, tương đương lợi suất kỳ vọng 32,1%, bao gồm 2,4% tỷ suất cổ tức, dựa theo giá đóng cửa gần nhất.

VCSC: Khuyến nghị đối với cổ phiếu DCM

VCSC nâng khuyến nghị cho CTCP Phân bón Dầu khí Cà Mau (DCM) từ KHẢ QUAN lên MUA trong khi tăng giá mục tiêu thêm khoảng 8%, khi VCSC tăng dự báo lợi nhuận năm 2020/2021 thêm 26%/7%, cập nhật giá mục tiêu đến cuối năm 2021 và tỷ lệ WACC giảm 1 điểm phần trăm.

VCSC tăng dự báo lợi nhuận năm 2020/2021 thêm 26%/7% khi 1) chúng tôi dự báo nhà máy NPK không ghi nhận lỗ trong quý 4/2020 khi giả định nhà máy này sẽ bắt đầu hoạt động từ năm 2021 và 2) DCM tiếp tục hưởng lợi từ nhu cầu xuất khẩu urê mạnh mẽ trong quý 4/2020 và 6 tháng đầu năm 2021. Tuy nhiên, chúng tôi giữ nguyên dự báo lợi nhuận giai đoạn 2022-2024.

VCSC dự báo lợi nhuận sẽ tăng 38,8% YoY trong năm 2020 nhờ chi phí đầu vào thấp hơn và sản lượng bán urê mạnh mẽ (dẫn dắt bởi mảng xuất khẩu), sau đó giảm 30,6% trong năm 2021 do giá dầu cao hơn.

VCSC kỳ vọng nhà máy urê sẽ được khấu hao hoàn toàn trong năm 2024 và DCM có thể ghi nhận lợi nhuận ròng đạt 1,1 nghìn tỷ đồng (tăng khoảng 3 lần YoY). Do đó, VCSC kỳ vọng tốc độ tăng trưởng kép (CAGR) EPS đạt 16,3% trong giai đoạn 2020-2025.

DCM hưởng lợi từ tăng trưởng nhu cầu urê ổn định tại Việt Nam, đạt 2% mỗi năm (theo AgroMonitor) và tiềm năng tăng trưởng xuất khẩu, sẽ hỗ trợ sản lượng bán urê của công ty đạt 880.000 tấn/năm (hiệu suất 110%). Đồng thời, DCM có tiềm năng dài hạn trong mảng phân bón NPK vốn tăng trưởng mạnh.

VCSC cho rằng DCM có thể chia cổ tức tiền mặt ổn định ở mức 800 đồng/CP (lợi suất 6,6%) nhờ lượng tiền mặt tại quỹ đạt 111 triệu USD tính đến quý 3/2020 và không có kế hoạch vốn XDCB lớn nào trong ngắn hạn.

DCM có định giá hấp dẫn tại EV/EBITDA dự phóng năm 2021 là 2,5 lần – chiết khấu khoảng 65% so với các công ty cùng ngành.

Rủi ro: giá urê thấp hơn; hiệu suất hoạt động của nhà máy NPK thấp hơn dự kiến.

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành