Ảnh minh họa

Ảnh minh họa

Theo VDSC, kết quả kinh doanh của NKG trong quý 4 nhiều khả năng vẫn tích cực nhờ sản lượng tiêu thụ và biên gộp cao. Công ty sẽ vận hành các nhà máy ở mức công suất tối đa trong 4 tháng tới nhờ lượng đơn hàng xuất khẩu lớn từ Châu Âu. Do đó, doanh số nhiều khả năng sẽ ổn định ở mức 200.000 tấn trong quý 4, mức tương tự quý 3.

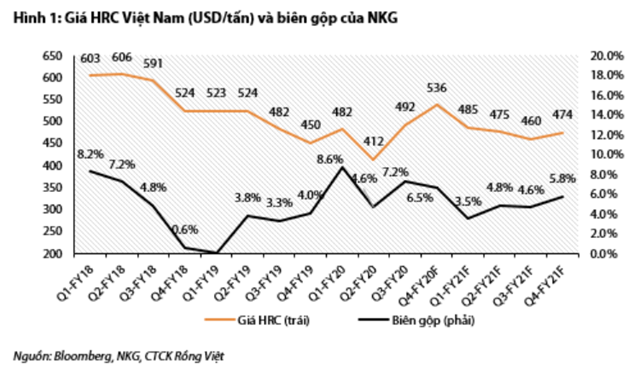

Bên cạnh đó, giá thép cán nóng (HRC) đã tăng liên tục lên mức USD 630/tấn, vì vậy, biên gộp của NKG sẽ được hỗ trợ và dao động trong khoảng 6,5%-7,2% trong quý 4.

VDSC tin tưởng lợi nhuận công ty cả năm sẽ vượt mục tiêu đặt ra đầu năm là 200 tỷ đồng. Hiện tại, NKG đang được giao dịch ở mức giá 11.140 đồng, tương đương mức P/E 11,6x cho năm 2020 với EPS tương ứng là 1.225 đồng.

Cập nhật

Các nhà máy đang vận hành ở mức công suất tối đa nhờ nhu cầu mạnh từ thị trường châu Âu. Theo ban lãnh đạo, Việt Nam đang hưởng lợi từ các chính sách thương mại trong ngành thép của Liên minh Châu Âu (EU).

Theo đó, EU đang áp dụng hạn ngạch thuế quan lên các nước xuất khẩu thép lớn sang thị trường này. Điều này đã tác động đáng kể đến sản lượng xuất khẩu của các xuất khẩu thép nhiều vào châu Âu, tiêu biểu là Thổ Nhĩ Kỳ, nhà xuất khẩu thép phẳng lớn nhất sang EU.

Trong 9T2020, trong khi sản lượng nhập khẩu của EU chỉ giảm 20% YoY, sản lượng xuất khẩu của Thổ Nhĩ Kỳ sang EU đã giảm mạnh 30% YoY. Do đó, để đáp ứng nhu cầu tôn mạ, các nhà nhập khẩu châu Âu đang hướng đến Việt Nam.

Hiện nay, các hợp đồng xuất khẩu của Nam Kim đã đủ để duy trì công suất các nhà máy ở mức tối đa đến tháng 3 năm sau. Trong cơ cấu doanh thu quý 4, xuất khẩu dự kiến sẽ đóng góp khoảng 45%. Bên cạnh đó, do biên gộp xuất khẩu sang châu Âu cao hơn, NKG đã giảm tỷ trọng xuất khẩu sang các nước Đông Nam Á.

Biên gộp của NKG vẫn sẽ ở mức tương đối cao nhờ những diễn biến tích cực của giá thép cán nóng (HRC). Hiện nay, giá loại nguyên liệu tại Việt Nam đã đạt mức 630 USD/tấn, và đạt mức trung bình khoảng 540 USD/tấn trong giai đoạn tháng 10-tháng 11, cao hơn 13% so với quý trước. Giá HRC giao ngay tăng nhiều khả năng sẽ ảnh hưởng đẩy giá bán của NKG lên, trong khi đó, lượng hàng tồn kho của công ty đủ để sản xuất cho đến tháng 2 năm sau. Theo ban lãnh đạo, biên gộp của NKG trong quý 4 có thể đạt mức cao hơn so với quý 3 2020 (7,2%).

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

NKG nhiều khả năng sẽ hoàn thành các thủ tục pháp lý để hoàn tất việc mua lô đất 32 ha tại Khu Công nghiệp Yên Mỹ B tại tỉnh Bà Rịa – Vũng Tàu vào đầu năm 2021. Theo ban lãnh đạo, công ty sẽ nhận giấy chứng nhận quyền sử dụng đất đối với lô đất có diện tích 20 ha vào quý 1 2021 và phần còn lại vào quý 2 2021.

NKG cân nhắc sẽ bán một phần lô đất 32 ha trên do diện tích tương đối rộng so với nhu cầu xây dựng nhà máy của công ty. Các nhà máy chính của NKG tại Bình Dương được xây dựng trên phần đất có diện tích chỉ khoảng 20 ha. Nếu bán một phần đất tại KCN Yên Mỹ 2, NKG có thể ghi nhận một khoản lợi nhuận lớn trong năm 2021 do giá đất tại khu vực này đã tăng lên mức khoảng 100 USD/m2, trong khi giá mua của công ty chỉ khoảng 45 USD/m2.

Kế hoạch 2021

NKG sẽ tập trung vào thị trường miền Nam trong năm tới khi lên kế hoạch đầu tư một nhà kho mới tại tỉnh Bình Dương, đồng thời, hoãn dự án xây dựng nhà máy ống thép mới tại tỉnh Quảng Ngãi. Do lượng đơn đặt hàng tăng mạnh, công ty cần thêm không gian cho hàng tồn kho. NKG dự kiến sẽ đầu tư khoảng 250 tỷ đồng để xây dựng một nhà kho rộng khoảng 4 ha, gần các nhà máy chính của công ty tại Bình Dương.

Theo ban lãnh đạo, công ty có khả năng vay vốn ở mức lãi suất từ 8%-9% để tài trợ một phần dự án trên. Tuy nhiên, công ty sẽ cố gắng duy trì vay nợ dài hạn ổn định ở mức ngang năm 2020. Trong khi đó, dự án nhà máy ống thép tại Chu Lai đã bị hoãn để tập trung cho thị trường miền Nam, được đánh giá có triển vọng tốt hơn so với miền Trung.

Liên quan đến kế hoạch kinh doanh sơ bộ năm 2021, NKG đặt mục tiêu đạt bán được khoảng 840.000 tấn sản phẩm và thu về 240 tỷ đồng lợi nhuận. Giả định các nhà máy tiếp tục hoạt động hết công suất và tiêu thụ hết, sản lượng tiêu thụ năm 2020 ước đạt 710.000 tấn. Do đó, NKG cần tăng sản lượng tiêu thụ thêm 20% và vận hành các nhà máy ở mức công suất tối đa trong cả năm 2021 để đạt mục tiêu trên.

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành