Giá trị thương vụ bancassurance độc quyền của ACB ước tính lên tới hàng nghìn tỉ đồng. Ảnh: IT

Giá trị thương vụ bancassurance độc quyền của ACB ước tính lên tới hàng nghìn tỉ đồng. Ảnh: IT

ACB công bố KQKD quý III/2020 tăng trưởng tốt, cao hơn ước tính

Ngân hàng TMCP Á Châu (ACB) công bố kết quả kinh doanh (KQKD) quý III/2020 khởi sắc với lợi nhuận trước thuế (LNTT) tăng trưởng 33,7%, đạt 2.592 tỷ đồng.

Theo báo cáo phân tích từ Công ty Cổ phần Chứng khoán Bảo Việt (BVSC), động lực tăng trưởng đến từ việc: NII mở rộng nhờ tăng trưởng tín dụng và NIM mở rộng; Thu nhập đáng kể từ hoạt động kinh doanh ngoại hối và chứng khoán đầu tư; Tỷ lệ chi phí trên thu nhập (CIR) thấp. LNTT lũy kế 9 tháng đầu năm tăng trưởng 15,3% YoY, đạt 6.411 tỷ, hoàn thành lần lượt 84,0%/81% kế hoạch FY20 của ACB và dự báo FY20 của BVSC.

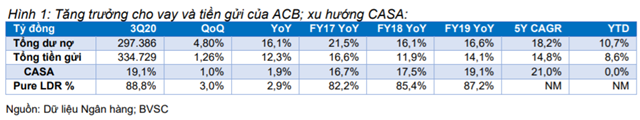

Cho vay cá nhân và doanh nghiệp vừa và nhỏ (DNVVN) vẫn là động lực tăng trưởng tín dụng chính trong 1H20; Duy trì đà tăng trưởng tín dụng QoQ. Tính đến cuối quý III, tổng cho vay khách hàng là 297.386 tỷ đồng (+4,8% QoQ; +10,7% YTD), với tỷ trọng các khoản vay cá nhân và doanh nghiệp vừa và nhỏ (DNVVN) chiếm tới 92%.

Cho vay cá nhân và DNVVN tiếp tục là những động lực chính thúc đẩy tăng trưởng tín dụng, với mức tăng lần lượt là 12,5% và 10,7%, chiếm 61% và 31% tổng dư nợ. Cơ cấu các khoản vay cá nhân tính đến cuối Quý 3 bao gồm: các khoản vay với mục đích kinh doanh (47,0%), các khoản mortgage (30,5%) và cho vay tiêu dùng (17,7%). ACB đã được NHNN nâng hạn mức tín dụng thêm 3,0%, đưa hạn mức tín dụng cả năm 2020 của ngân hàng lên mức 14,75%, ngân hàng tỏ ra tự tin sẽ tận dụng hết trong Q4/2020.

Nguồn: Báo cáo BVSC

Nguồn: Báo cáo BVSC

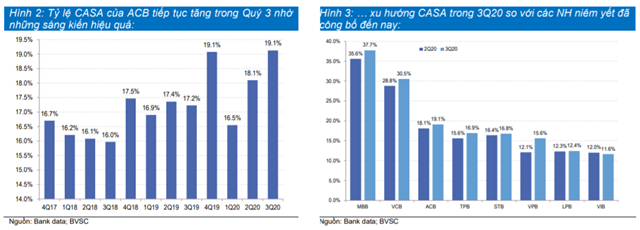

Các tỷ lệ thanh khoản ở mức khả quan. Tổng tiền gửi tính đến cuối 3Q20 đạt 334.729 tỷ đồng (+1,3% QoQ; +8,6% YTD), trong đó tỷ lệ CASA mở rộng lên 19,1% nhờ những sáng kiến hiệu quả: dịch vụ tài chính dành cho Nguồn Nhân Lực Việt – “Employee banking” và dịch vụ ngân hàng giao dịch cho những công ty lớn.

Như vậy, tỷ lệ Dư nợ tín dụng/Vốn huy động (LDR) thuần trong 3Q20 tăng nhẹ lên 88,8% so với 87,9% và 85,8% lần lượt trong 1Q20 và 2Q20. LDR (Thông tư 22) tính đến cuối Quý 3 là 79% so với mức giới hạn quy định là 85%, cho thấy ACB chịu ít áp lực về nhu cầu huy động tiền gửi nhằm hỗ trợ tăng trưởng tín dụng trong Quý 4. Tỷ lệ vốn ngắn hạn cho vay trung dài hạn của ACB rơi vào khoảng 26% (cuối 3Q20), thấp hơn nhiều so với mức giới hạn quy định là 40%.

Nguồn: Báo cáo BVSC

Nguồn: Báo cáo BVSC

NII mở rộng nhờ tăng trưởng tín dụng và mở rộng NIM. Quý III/2020 chứng kiến sự tăng trưởng của NIM lên 3,63% (+35 bps QoQ; +80% YoY), nhờ (1) Chi phí vốn giảm còn 4,75% (-35 bps QoQ; -53 bps YoY), trong khi lợi suất tàu sản sinh lãi đi ngang so với quý trước, ở mức 8,03% (-53 bps YoY), và (2) Tỷ lệ LDR thuần tăng. BVSC lưu ý rằng ACB đã bắt đầu tái phân loại các phí phạt liên quan đến thẻ tín dụng vào thu nhập lãi, điều này làm tăng tổng thu nhập lãi và do đó làm thay đổi thu nhập từ phí.

Hoạt động banca đầy hứa hẹn, cùng với giao dịch trái phiếu hiệu quả và thu nhập từ hoạt động ngoại hối hỗ trợ NoII. Thu nhập ngoài lãi (NoII) trong 3Q20 đạt 850,6 tỷ đồng (+3,0%% YoY), trong đó, giao dịch trái phiếu cốt lõi và thu nhập từ hoạt động ngoại hối tiếp tục hỗ trợ NoII, chưa tính một số khoản thu một lần.

- Hoạt động banca khởi sắc, thu nhập từ phí giảm nhẹ. Thu nhập từ phí (NFI) trong Quý 3 dậm chân ở mức 490,6 tỷ đồng (-5,3% YoY), chủ yếu do 1) ACB cắt giảm hoặc miễn phí để hỗ trợ khách hàng, và 2) Tái phân loại các khoản phí phạt thẻ tín dụng, chuyển từ thu nhập từ phí sang thu nhập từ lãi. BVSC nhấn mạnh rằng hoạt động banca của ACB vẫn rất tốt, KQKD 9T20 đứng thứ 3 trên thị trường.

- Lợi nhuận từ hoạt động giao dịch trái phiếu và hoạt động ngoại hối vượt trội. LN từ hoạt động ngoại hối tăng vọt 35,7% YoY, đạt mức 192,7 tỷ đồng nhờ thị trường vàng thuận lợi, đồng thời LN từ GD trái phiếu cũng đạt mức 37,5 tỷ đồng (+213,6% YoY) nhờ môi trường lợi suất siêu thấp.

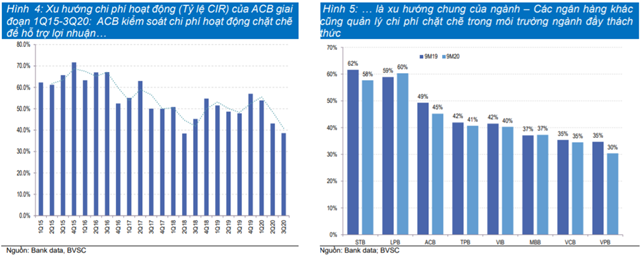

CIR thấp hỗ trợ lợi nhuận hoạt động trước trích lập dự phòng (PPOP). Tổng thu nhập hoạt động 3Q20 đạt 4.486 tỷ đồng (+16,5% YoY) trong khi chi phí hoạt động giảm 6,1% YoY, ở mức 1.732 tỷ đồng, giảm nhờ hoạt động trích lập trước quỹ khen thưởng từ 1Q20. Tương ứng, hệ số CIR giảm xuống mức 38,6% trong 3Q20, CIR 9 tháng đầu năm đạt 45,2%, thấp hơn nhiều so với mức 49,3% trong 9T19. Trong tương lai, ngân hàng đang hướng tới việc duy trì mức CIR hiện tại trước khi có thể cắt giảm thêm. Do đó, BVSC cũng kỳ vọng CIR trong Quý 4/2020 sẽ ở mức thấp.

Nguồn: Báo cáo BVSC

Nguồn: Báo cáo BVSC

Nguồn: Báo cáo BVSC

Nguồn: Báo cáo BVSC

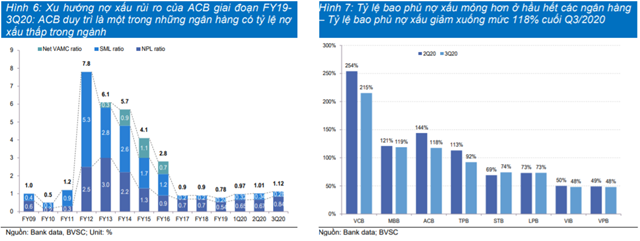

Tỷ lệ nợ xấu tăng, tương ứng với xu hướng chung toàn ngành. Tổng nợ xấu (NPL) của ACB tính đến cuối Quý 3 là 2.479,6 tỷ (+29,2% QoQ; 71,1% YTD). Tương ứng, tỷ lệ nợ xấu của NH trong Quý 3 tăng 0,84% (+16 bps QoQ; +17 bps YoY). Nhóm nợ cần chú ý (SML) giảm 6 bps QoQ, còn 0,28% (+4 bps YoY). Chi phí dự phòng trong 3Q20 tăng từ mức cơ sở thấp của 3Q19, đạt 162 tỷ đồng (+143,7% YoY; -63,1% QoQ). Theo đó, tỷ lệ bao phủ nợ xấu giảm từ 144,1% trong 2Q20 còn 117,5% trong 3Q20.

Tính đến cuối Quý 3, các khoản vay tái cấu trúc do COVID-19 gần như không đổi. ACB công bố tổng dư nợ tái cấu trúc đạt 9,1 nghìn tỷ (+1,1% QoQ; 3,1% dự nợ 3Q20). BLĐ kỳ vọng Ngân hàng sẽ thu hồi được tất cả khoản vay tái cấu trúc đáo hạn vào cuối năm 2021 (95% tổng dư nợ tái cấu trúc), nếu COVID-19 không còn diễn biến bất ngờ nữa. Điều đáng khích lệ là lãi phát sinh từ các khoản vay này đã được hoàn trả dần dần, giúp làm tăng NII của ngân hàng.

Điểm nhấn banca 9 tháng năm 2020 của ACB

Nguồn: Báo cáo BVSC

Nguồn: Báo cáo BVSC

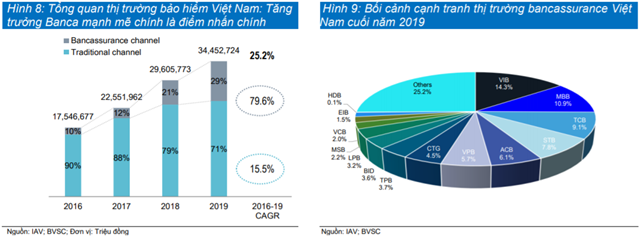

Top 5 nhà phân phối banca ở Việt Nam tính đến cuối năm 2019, gồm: VIB (14,3%, hợp đồng độc quyền với Prudential), MBB (10,9%, qua MB Ageas Life JV), TCB (9,1%, hợp đồng độc quyền với Manulife), STB (7,8%, hợp đồng độc quyền với Dai-ichi Life), và ACB (6,1%, đối tác toàn diện với AIA, Manulife và FWD). Hiện nay ACB chưa có thỏa thuận độc quyền nào, những thị phần đứng ở vị trí thứ năm, và vị trí này đã có thay đổi sau 9 tháng, đây là điểm hấp dẫn của ACB trong lĩnh vực phân phối banca.

Bất chấp những bất ổn do COVID-19 và việc chưa ký hợp đồng banca độc quyền, ACB đã có kết quả hoạt động bancassurance tốt từ đầu năm, mở rộng quy mô, vươn lên vị trí thứ ba trong 9T20 từ vị trí thứ 5 trong năm 2019.

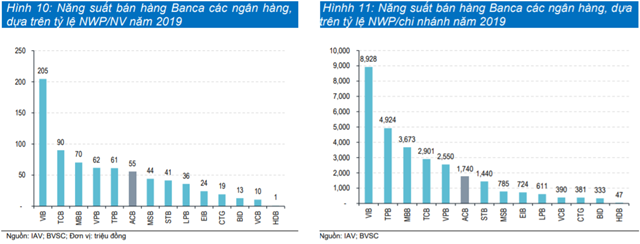

Theo BVSC, năng suất bán bảo hiểm của ACB vẫn kém các ngân hàng khác. Minh chứng là tỉ lệ NWP trên mỗi nhân viên đạt 55,2 triệu đồng và NWP trên mỗi chi nhánh đạt 1,74 tỉ đồng; thấp hơn nhiều so với MB (70,2 triệu/nhân viên; 3,7 tỉ/chi nhánh), Techcombank (90,1 triệu/nhân viên; 2,9 tỉ/chi nhánh), hay VIB (204,6 triệu/nhân viên; 9 tỉ/chi nhánh).

Ở góc nhìn tích cực, có thể nhận định khi ACB ký hợp đồng độc quyền, ACB sẽ còn nhiều dư địa để nâng cao năng suất kinh doanh. Bên cạnh đó, BVSC cũng kỳ vọng rằng kết quả kinh doanh banca hấp dẫn trước khi ký hợp đồng banca độc quyền này sẽ giúp gia tăng quyền thương lượng cho ACB với công ty bảo hiểm nhân thọ, qua đó đạt được tổng phí trả trước cao hơn so với các ngân hàng khác.

Nguồn: BVSC

Nguồn: BVSC

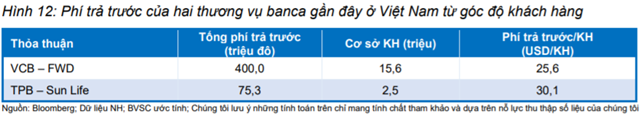

BVSC dựa trên hai thương vụ banca độc quyền mới nhất ở Việt nam là: VCB – FWD và TPB – Sun Life, đều được diễn ra trong tháng 11/2019 nhằm ước tính số tiền trả trước mà ACB có thể nhận được nếu như đạt được một thỏa thuận banca độc quyền.

Theo số liệu từ Bloomberg về hai thương vụ bancassurance độc quyền mới nhất ở Việt Nam giữa Vietcombank - FWD và TPBank - Sun Life, mức phí trả trước mà FWD công bố trả cho Vietcombank là khoảng 400 triệu USD cho 15 năm hợp tác, còn TPBank thì nhận được khoảng 75,3 triệu USD từ thương vụ bancassurance của mình.

Từ góc độ cơ sở khách hàng, phân tích cách các công ty bảo hiểm đưa ra mức phí trả trước thấy rằng FWD sẵn sàng chi trả 25,6 USD cho mỗi khách hàng của Vietcombank, trong khi Sun Life trả mức cao hơn là 30,1 USD cho mỗi khách hàng của TPBank.

Nguồn: BVSC

Nguồn: BVSC

Tính đến cuối Quý III, cơ sở khách hàng của ACB đã mở rộng lên 3,1 triệu, tăng khoảng 300 nghìn khách hàng, tương đương 10,7% YTD từ mức 2,8 triệu cuối năm 2019. Mặc dù đây đã là mức tăng trưởng đáng khích lệ, vượt xa mức tăng trưởng hữu cơ hàng năm khoảng 250 nghìn tỷ/năm ( thông qua mô hình giới thiệu truyền thống, theo ACB), BVSC tin rằng ACB có thể làm tốt hơn nữa nếu đại dịch COVID-19 không xảy ra. Với cơ sở khách hàng DNVVN tương đối và các sang kiến được triển khai một cách chủ động, chúng tôi cho rằng ACB có thể tiếp tục mở rộng tệp khách hàng và tận dụng các cơ hội bán chéo trong giai đoạn bình thường mới.

Tựu chung lại, BVSC nhấn mạnh lại quan điểm rằng ACB hoàn toàn có lợi thế để đạt được một thỏa thuận banca độc quyền với các điều khoản có lợi, (1) Bản chất bán lẻ của bancasurrance, (2) tính trung thành, cơ sở khách hàng thu nhập cao vùng với khả năng mở rộng tốt, (3) Củng cố quyền thương lượng nhờ KQKD banca xuất sắc và (4) Dư địa cải thiện năng suất bán hàng đặc biệt là khi thỏa thuận thành công một hợp đồng banca độc quyền. Hợp đồng banca độc quyền không chỉ giúp NH kiếm được một khoản phí trả trước cao hơn so với các NH khác (với cơ sở khách hàng hiện tại BVSC ước tính upfront fee của ACB có thể hơn 90 triệu USD), mà còn tạo ra một nguồn thu nhập ổn định sau đó.

BVSC đưa ra định giá

BVSC duy trì phương pháp định giá cho ACB, kết hợp giữa Thu nhập thặng dư (RI; tỷ trọng 50%) và P/B (Tỷ trọng 50%). Giá mục tiêu 1 năm của chúng tôi dành cho ACB ở mức 30.000 đồng/cổ phiếu, chủ yếu do hiệu ứng tái tục mô hình định giá sang năm 2021 và phần bù rủi ro vốn chủ sở hữu thấp hơn xuống mức 9,5% so với mức 11,0% khi tình hình dịch COVID-19 hiện đã kiểm soát tốt so với lần cập nhật trước vào tháng 8 và điều chỉnh tăng dự báo KQKD. BVSC cũng loại bỏ chiết khấu định giá 5% đã áp dụng đối với ACB ở những lần cập nhật trước cho việc cổ phiếu đã kín room nước ngoài (FOL), khi thanh khoản cổ phiếu gần đây gia tăng rất mạnh mẽ trước kỳ vọng chuyển sàn và hợp vụ banca độc quyền hấp dẫn trong thời gian tới.

BVSC đưa ra khuyến nghị

ACB đóng cửa ở mức 25.000 đồng/CP vào ngày 03/11/2020, giao dịch ở mức P/B FY21F là 1,3x và PER FY21 là 6,8x với ROE FY20 là 20,4%. Dựa trên cập nhật dự báo về kết quả kinh doanh của ACB, BVSC khuyến nghị OUTPERFORM với mức giá mục tiêu 1 năm là 30.000 đồng/CP (LN kỳ vọng 20%), định giá cổ phiếu ở mức P/B hợp lý là 1,5x. BVSC cho rằng ACB đang có vị thế tốt để trở thành một trong những ngân hàng có tốc độ phục hồi nhanh nhờ (1) là doanh nghiệp nhượng quyền bán lẻ tốt nhất hiện nay (2) tỷ lệ nợ xấu thấp cùng với sự thận trọng trong việc cho vay nhằm giảm áp lực từ việc giảm hình thành nợ xấu, và (3) Tỷ trọng dư nợ cá nhân lớn (hỗ trợ NIM, tối ưu hóa phân tán rủi ro, hạn chế hình thành nợ xấu).

BVSC tin tưởng rằng ACB cũng đang có lợi thế cạnh tranh để đạt được một thương vụ banca độc quyền hấp dẫn, dựa vào (1) Tính chất bán lẻ của bancassuarance, (2) Tính trung thành, cơ sở khách hàng có thu nhập cao với khả năng mở rộng tốt, (3) Tăng quyền thương lượng nhờ KQKD banca hiệu quả, và (4) Tạo dư địa cải thiện năng suất, đặc biệt là khi đảm bảo thỏa thuận thành công một hợp đồng banca độc quyền. Hợp đồng banca độc quyền không chỉ giúp NH kiếm được một khoản phí trả trước cao hơn so với các NH khác, mà còn tạo ra một nguồn thu nhập ổn định sau đó.

Cuối cùng nhưng cũng không kém phần quan trọng, BVSC nhắc nhở nhà đầu tư rằng việc niêm yết thành công trên sàn HoSE sẽ mở ra khả năng đưa ACB vào nhiều chỉ số ETF như VN30, VNDiamond, VNFIN Select, và VNFINLead.

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành