Ảnh minh họa

Ảnh minh họa

Công ty Cổ phần Chứng khoán Rồng Việt (VDSC) mới đây đã có báo cáo cập nhật đối với Ngân hàng Thương mại Cổ phần Công thương Việt Nam (CTG).

CTG là một trong những ngân hàng lớn nhất Việt Nam về tổng tài sản, tín dụng và tiền gửi. Ngân hàng có mạng lưới rộng khắp và đứng thứ 3 về số lượng chi nhánh và phòng giao dịch trên cả nước. Với thương hiệu uy tín, nằm trong top 300 thương hiệu ngân hàng toàn cầu, kết quả hoạt động gần đây của CTG không đáp ứng kỳ vọng này.

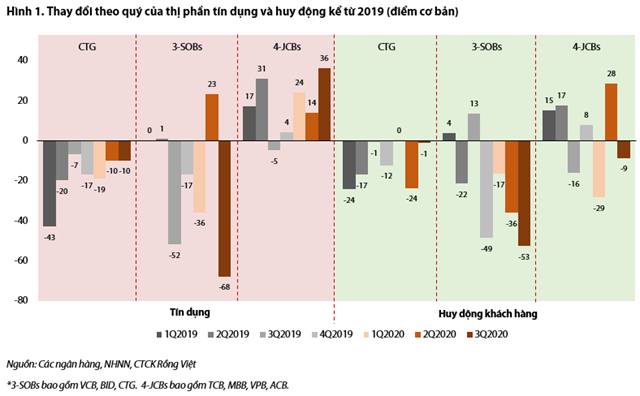

Ngân hàng quốc doanh này gặp khó khăn do nền tảng vốn hạn chế và chất lượng tài sản yếu, đã có nhiều năm liền tăng trưởng thấp hơn ngành. CTG mất thị phần tín dụng và tiền gửi nhiều nhất trong số các ngân hàng niêm yết trong ba năm qua. Dịch bệnh ảnh hưởng đến nhu cầu vay vốn và chất lượng tài sản, làm gia tăng khoảng cách giữa các ngân hàng quốc doanh và tư nhân.

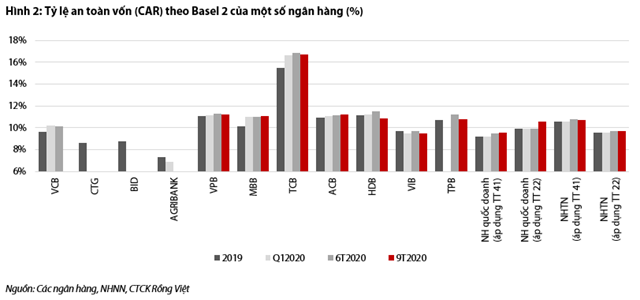

VDSC kỳ vọng việc huy động vốn thông qua phát hành riêng lẻ sẽ sớm được thực hiện để nâng cao tỷ lệ an toàn vốn, trong đó Chính phủ sẽ đầu tư thêm để duy trì tỷ lệ sở hữu ở mức 65%. Tuy nhiên, thời điểm và quy mô của thỏa thuận khó dự báo. Bộ đệm vốn tốt hơn và bảng cân đối lành mạnh sẽ tạo dư địa cho tăng trưởng tín dụng và từ đó cải thiện triển vọng trung dài hạn.

Chủ tịch CTG từng cho biết, nếu áp dụng Thông tư 41/2016/TT-NHNN, hệ số CAR của CTG chỉ ở mức trên 8% vào cuối năm 2019. Tỷ lệ này được kỳ vọng đủ khả năng tăng trưởng tín dụng trong trạng thái bình thường đến cuối năm 2020, trước khi vi phạm mức tối thiếu 8% của Basel 2. Vốn vẫn là rào cản duy nhất trong lộ trình áp dụng Basel 2.

Cho đến nay, hệ số CAR của ngân hàng được tính theo Thông tư 22/2019/TT-NHNN. Điều này sẽ khiến ngân hàng có mức trần tín dụng thấp hơn so với các ngân hàng khác đang áp dụng Basel 2. Nhu cầu vốn rất cần thiết do tốc độ tăng trưởng tín dụng cũng như thu nhập lãi thuần trong những năm gần đây kém hiệu quả dẫn đến mất thị phần. CTG đã đề xuất với các cơ quan chức năng phương án tăng vốn nhằm cải thiện bộ đệm vốn.

Việc tăng vốn tập trung vào hai cấu phần: (i) sử dụng toàn bộ lợi nhuận giữ lại và trích quỹ từ năm 2017-2020 để phát hành cổ tức bằng cổ phiếu; (ii) bổ sung vốn nhà nước.

CTG cũng thực hiện đồng thời các biện pháp khác, bao gồm: (i) phát hành trái phiếu kỳ hạn dài để tăng vốn cấp 2; (ii) thoái vốn các công ty con; và (iii) kiểm soát tài sản có rủi ro. Cho đến nay, các cơ quan chức năng và hội đồng cổ đông mới chỉ chấp thuận một phần kế hoạch.

Sự chững lại của một trong những ngân hàng lớn nhất Việt Nam

Các ngân hàng quốc doanh niêm yết chiếm khoảng 34% thị phần tín dụng. Tuy nhiên, những ngân hàng này lại ghi nhận kết quả tương đối kém trong những năm gần đây. Trường hợp đáng chú ý nhất là CTG. Thị phần tín dụng của ngân hàng đã giảm 196 điểm cơ bản trong hai năm tính đến cuối quý 3/2020. Trong cùng thời gian, thị phần BID giảm 70 điểm cơ bản. Thị phần của VCB không thay đổi nhiều (-8 điểm cơ bản). Trong 274 điểm cơ bản thị phần tín dụng mà các ngân hàng này đã mất, bốn ngân hàng tư nhân lớn nhất về giá trị vốn hóa thị trường là TCB, VPB, MBB và ACB, giành được 158 điểm cơ bản. Mức trần tăng trưởng tín dụng hạn chế do nền tảng vốn mỏng là nguyên nhân khiến tăng trưởng thấp hơn bình quân ngành. Trong giai đoạn 2017-2019, CTG mở rộng danh mục tín dụng với tốc độ kép là 9,8%, trong khi tăng trưởng trung bình của ngành là 12,2%. Tính đến cuối quý 3/2020, thị phần của các ngân hàng quốc doanh niêm yết giảm 81 bps trong khi bốn ngân hàng tư nhân lớn nhất chứng kiến mức tăng 74 bps so với đầu năm.

Sự chững lại của một trong những bên cho vay lớn nhất trên thị trường gây áp lực lên cơ sở tiền gửi khách hàng do dư thừa thanh khoản. Tăng trưởng kép của huy động khách hàng của CTG thấp hơn 90 điểm cơ bản so với của dư nợ tín dụng trong giai đoạn 2017-2019. Trong 9T2020, tăng trưởng huy động đạt 5,2%, vượt mức tăng trưởng tín dụng. Mức tăng trưởng yếu của số dư tiền gửi so với ngành dẫn đến mất thị phần. Trong nhóm ngân hàng quốc doanh, CTG mất thị phần nhiều nhất với 111 điểm cơ bản trong hai năm tính đến cuối quý 3/2020 trong khi nhóm này tổng cộng mất 172 điểm cơ bản. Đến cuối quý 3/2020, CTG có thị phần tín dụng và tiền gửi khách hàng lần lượt là 11,2% và 9,9%.

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

Khát vốn và kỳ vọng phát hành riêng lẻ

Việc thu hẹp thị phần của CTG là kết quả của nền tảng vốn mỏng. Không có đợt tăng vốn đáng kể trong những năm qua, đi kèm với ROE thấp, tỷ trọng trích quỹ khen thưởng và phúc lợi cao và thường xuyên phải phân phối lợi nhuận giữ lại để hỗ trợ ngân sách Nhà nước đã làm cạn kiệt bộ đệm vốn. Các quy định chặt chẽ hơn về vốn nhằm đáp ứng các tiêu chuẩn toàn cầu cũng gây áp lực lên CTG. Nguồn vốn yếu dẫn đến CTG tăng trưởng tín dụng thấp hơn so với các ngân hàng khác. Năm 2020, CTG ban đầu dự kiến dư nợ tín dụng sẽ tăng trưởng 4% - 8,5% tại ĐHCĐ, trong khi hạn mức được Ngân hàng Nhà nước giao là 8,5%. CTG sau đó đã thu hẹp mức tăng trưởng tín dụng dự phóng cho năm 2020 xuống còn 5-6% do tăng trưởng thấp trong 9T2020 (+2,5% YTD). Chúng tôi ước tính mức tăng trưởng tín dụng là 5,3% cho năm 2020.

Một trong những nguyên nhân khiến ngân hàng hàng đầu tăng trưởng chậm là dư địa hạn chế trong việc pha loãng tỉ lệ sở hữu Nhà nước. Trước khi Nghị định 121/2020/NĐ-CP được ban hành, ngành ngân hàng không nằm trong số các ngành mà Chính phủ được phép đầu tư bổ sung vốn. Không may, sở hữu của Nhà nước tại CTG đã ở mức 65% trong nhiều năm, trong khi hiện tại Chính phủ chưa cho phép tỉ lệ sở hữu chi phối thấp hơn mức này đối với các ngân hàng. Dù Chính phủ có ý định giảm tỷ lệ này tại các ngân hàng xuống 51% vào năm 2025, nhưng vẫn chưa có bất kỳ quyết định nào được ban hành để hướng dẫn thực hiện thoái vốn. BID và VCB, dù cũng đang khát vốn, nhưng có dư địa lớn hơn để pha loãng cổ phần của Nhà nước. Do đó, Nghị định 121 mới được ban hành rất quan trọng đối với CTG. Nghị định sẽ mở ra cơ hội cho các ngân hàng quốc doanh phát hành riêng lẻ, được kỳ vọng sẽ cải thiện nguồn vốn của CTG và triển vọng tăng trưởng trong trung và dài hạn.

Hệ số CAR hiện tại của CTG ở mức hơn 8%. Do tốc độ mở rộng dư nợ cho vay thấp, CTG có thể duy trì hệ số CAR trên mức tối thiểu 8% lâu hơn so với dự kiến. Tuy nhiên, đến năm 2021, việc tăng vốn là điều bắt buộc. Về phương án tăng vốn đã được thông qua, CTG sẽ phát hành khoảng 9.500 tỷ đồng trái phiếu kỳ hạn dài để hỗ trợ vốn cấp 2. Con số này được dự đoán sẽ đủ đáp ứng khoảng một năm tăng trưởng tín dụng trên 10%, đồng thời gây áp lực lên chi phí huy động vốn và NIM. Vì vậy, VDSC cho rằng đây là giải pháp tạm thời. Các giải pháp được chấp thuận khác bao gồm cố tức bằng cổ phiếu và cổ tức bằng tiền mặt. VDSC không nghĩ rằng kế hoạch này thực sự hữu ích trong tình hình hiện tại và vẫn mong đợi một đợt phát hành riêng lẻ. Cổ tức bằng cổ phiếu sẽ làm tăng vốn điều lệ, nhưng chỉ mang hình thức kế toán. Nó không tác động đến vốn cấp 1. Mặt khác, việc chia cổ tức bằng tiền mặt sẽ làm giảm vốn cấp 1, và điều này là tiêu cực đối với CTG, nhưng sẽ hỗ trợ ngân sách Nhà nước.

Tương tự như trường hợp của VCB, bất kỳ hình thức cổ tức nào cũng không cải thiện CAR. CTG cần sớm phát hành riêng lẻ để tăng hạn mức tăng trưởng tín dụng cho năm 2021 và xa hơn, hoặc việc mất thị phần sẽ tiếp diễn do các ngân hàng tư nhân đang tăng trưởng mạnh.

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành