Ảnh minh họa

Ảnh minh họa

Dựa theo báo cáo phân tích một số cổ phiếu đáng quan tâm trước phiên 15/9 của một số công ty chứng khoán. Chúng tôi xin trích lược lại như sau:

BSC: Khuyến nghị đối với cỏ phiếu TCT

Theo BSC nhận định, cổ phiếu TCT đang nằm trong xu hướng tăng giá sau khi tích lũy quanh ngưỡng giá 25.0 Thanh khoản cổ phiếu đã vượt lên ngưỡng trung bình 20 phiên, đồng thuận với đà tăng giá của cổ phiếu.

Chỉ báo RSI và chỉ báo MACD cũng đều ủng hộ nhịp tăng giá này. Đường giá cổ phiếu cũng đã vượt lên dải mây Ichimoku, cho thấy xu hướng tăng giá trung hạn đã hình thành.

Như vậy, nhà đầu tư có thể mở vị thế ở vùng giá 27.5-28.0 và chốt lãi khi cổ phiếu tiệm cận ngưỡng 35.0, cắt lỗ nếu mất ngưỡng hỗ trợ ngắn hạn 25.0.

Nguồn: BSC

Nguồn: BSC

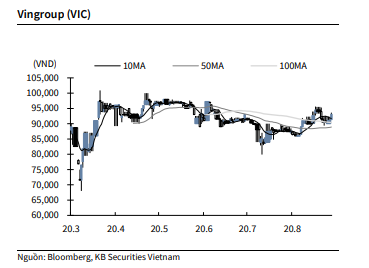

KBSV: Khuyến nghị đối với cổ phiếu VIC

Kết thúc phiên giao dịch ngày 14/9, cổ phiếu VIC tăng 2.2% lên 93,100 VNĐ/cổ phiếu.

Đại diện VIC mới đây chính thức tuyên bố: "Chúng tôi khẳng định không có kế hoạch bán cổ phần Vinmec và Vinschool. Vinmec và Vinschool có ý nghĩa quan trọng trong hệ sinh thái của Vingroup và chúng tôi vẫn cam kết phát triển hệ thống này trở nên tốt đẹp, toàn diện hơn".

Vào cuối tuần trước, Reuters dẫn 2 nguồn thạo tin cho biết VIC có thể đang tìm kiếm bên mua Vinschool và Vinmec. VIC chưa chỉ định bên tư vấn cho thương vụ bán cổ phần nhưng đang đàm phán không chính thức với 2 bên mua tiềm năng.

Nguồn: KBSV

Nguồn: KBSV

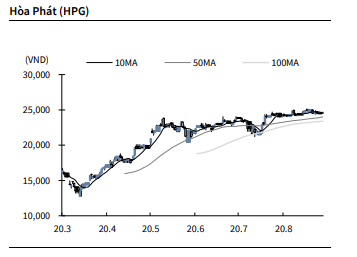

KBSV: Khuyến nghị đối với cổ phiếu HPG

Kết thúc phiên giao dịch ngày 14/9, cổ phiếu HPG tăng 0.6% lên 24,600 VNĐ/cổ phiếu.

HPG cho biết, trong tháng 8, sản lượng tiêu thụ ống thép đạt gần 76,500 tấn (+38.2% YoY). Trong đó, sản lượng đều tăng mạnh ở cả 3 miến như khu vực miền Nam đạt sản lượng kỉ lục 26,500 tấn, trong khi khu vực miền Trung dù bị ảnh hưởng bởi dịch COVID-19 cũng tăng 8,6%.

Nguồn: KBSV

Nguồn: KBSV

MBS: Khuyến nghị đối với cổ phiếu DRC

Chúng tôi xin trích lại phân tích của MBS như sau:

MBS khuyến nghị MUA đối với cổ phiếu DRC của CTCP Cao su Đà Nẵng với giá mục tiêu 12 tháng vào khoảng 23.100 đồng/cổ phiếu.

Cơ sở: (i) nhu cầu sử dụng lốp radial ngày càng tăng trong tương lai, (ii) chi phí nguyên vật liệu đầu vào duy trì ở mức thấp, (iii) Nhà máy Radial GĐ1 không còn trích khấu hao từ 2021, và (iv) nhu cầu tiêu thụ xe trong nước tăng trở lại nhờ chính sách giảm 50% lệ phí trước bạ đối với xe lắp ráp trong nước.

Tiêu điểm đầu tư: Nhà máy Radial GĐ2 hoạt động 100% công suất từ năm 2020, tạo điều kiện thuận lợi cho sản xuất & tiêu thụ lốp radial

DN cho biết trong điều kiện hoạt động bình thường, hai nhà máy sản xuất lốp radial sẽ hoạt động hết công suất với số lượng lốp radial sản xuất bình quân khoảng 50.000 sp/tháng, trong đó xuất khẩu chiếm 70%, tập trung chủ yếu ở thị trường Mỹ & Brazil. Lợi thế từ chiến tranh thương mại Mỹ - Trung sẽ làm gia tăng sản lượng bán lốp radial sang thị trường Mỹ - có sức tiêu thụ & hấp thụ khả quan.

Nhà mày Radial GĐ1 không còn trích khấu hao từ 2021, làm gia tăng lợi nhuận doanh nghiệp

Thời gian khấu hao 7 năm của nhà máy Radial GĐ1 sẽ kết thúc vào cuối năm 2020, giúp DN có thể tiết kiệm 70 tỷ đồng/năm (tổng mức đầu tư 1.388 tỷ đồng, trích khấu hao nhanh) từ năm 2021.

Nhu cầu tiêu thụ xe trong nước tăng trở lại nhờ chính sách giảm 50% lệ phí trước bạ đối với xe lắp ráp trong nước

Tác động tích cực đến tình hình tiêu thụ lốp xe trong nước, trong khi đó sản lượng xuất khẩu sản phẩm từ cao su đang có dấu hiệu phục hồi từ tháng 7. Lượng xuất khẩu trong tháng 7 chứng kiến mức tăng 9,4%, cao hơn mức tăng 5,1% của tháng 6 so với cùng kỳ.

Lãi ròng Q2 2020 giảm 39% n/n. Trong Q2 2020, DRC ghi nhận 789 tỷ đồng doanh thu, giảm 28% so với cùng kỳ. Biên LN gộp cải thiện nhẹ từ 14,4% trong Q2 2019 lên khoảng 14,9% trong năm nay nhờ (i) giá than mặc dù có tăng trong 3 tháng trở lại đây nhưng vẫn ở mức thấp so với cùng kỳ, trong khi (ii) giá cao su thiên nhiên duy trì thấp kể từ giữa tháng 4.

Đặt kế hoạch kinh doanh Q3. Doanh nghiệp đặt kế hoạch kinh doanh Q3 với doanh thu giảm 2% nhưng LNTT giảm tới 39% n/n xuống còn khoảng 62 tỷ đồng do lo ngại doanh thu xuất khẩu thấp hơn trong bối cảnh dịch bệnh chưa được kiểm soát tốt tại các thị trường xuất khẩu lớn.

Năm 2020, chúng tôi doanh thu và LNST giảm tương ứng ~10% và 30% n/n trong bối cảnh hoạt động xuấ khẩu và nhu cầu sử dụng sản phẩm săm lốp giảm mạnh trước tác động của dịch bệnh Covid-19. Năm 2021 sẽ chứng kiến tăng 4% doanh thu và 20% lãi ròng trên cơ sở kỳ vọng nhu cầu sử dụng lốp tăng nhẹ trong bối cảnh kinh tế toàn cầu phục hồi chậm sau đai dịch. Chúng tôi xác định giá mục tiêu 12 tháng của cổ phiếu DRC vào khoảng 23.100 đồng dựa trên kết hợp 2 phương pháp so sánh P/E và EV/EBITA. Giá mục tiêu tương ứng P/E forward khoảng 12,9 lần (theo EPS 2021F khoảng 1.796 đồng).

Lãi ròng 6T2020 giảm nhẹ 3% n/n

Mặc dù KQKD Q1 2020 ghi nhận khả quan khi lãi ròng tăng 122% n/n do giá mua nguyên vật liệu giảm trong khi dịch Covid-19 chưa tác động lớn tới hoạt động xuất khẩu của DN, nhưng sang Q2 2020, DRC chỉ ghi nhận 789 tỷ đồng doanh thu, giảm 28% so với cùng kỳ trong khi lãi ròng giảm 33% n/n xuống còn khoảng 48 tỷ đồng. Nguyên nhân chủ yếu do nhu cầu tiêu thụ ô tô và các sản phẩm phụ tùng giảm mạnh, đặc biệt tại thị trường Mỹ và Brazil – 2 thị trường xuất khẩu chính của DRC và cũng là 2 quốc gia đang chứng kiến số ca nhiễm Covid lớn nhất trên thế giới trong giai đoạn này.

Biên LN gộp cải thiện nhẹ từ 14,4% trong Q2 2019 lên khoảng 14,9% trong năm nay nhờ (i) giá than mặc dù có tăng trong 3 tháng trở lại đây nhưng vẫn ở mức thấp so với cùng kỳ, trong khi (ii) giá cao su thiên nhiên duy trì thấp kể từ giữa tháng 4.

Hoạt động tài chính khả quan hơn khi (i) doanh nghiệp ghi nhận lãi tỷ giá khoảng 7,8 tỷ đồng, và (ii) nợ vay giảm mạnh khiến chi phí lãi vay giảm từ 10,4 tỷ năm ngoái xuống còn khoảng 5,5 trong Q2 2020, bù đắp cho chi phí bán hàng tăng 10,4% trong bối cảnh nhu cầu yếu hơn do dịch bệnh khiến DN buộc phải đẩy mạnh hoạt động cho bán hàng. Kết quả là LNST trong Q2 đạt 43 tỷ đồng, giảm 39% n/n.

Với kế hoạch đưa ra cho Q2 là 652 tỷ đồng doanh thu và ~38 tỷ đồng LNTT, kết quả thực hiện trong Q2 của DRC đã vượt tương ứng 21% và 43% kế hoạch đề ra.

Lũy kế 6 tháng đầu năm, DRC đat 1.592 tỷ đồng doanh thu và ~81 tỷ đồng LNST, tương ứng 83% và 92% kết quả thực hiện năm ngoái.

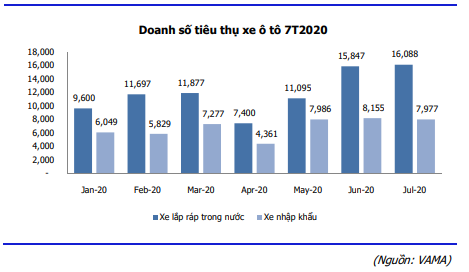

Nhu cầu tiêu thụ xe trong nước đang chứng kiến hồi phục nhờ chính sách giảm 50% lệ phí trước bạ đối với xe lắp ráp trong nước

Từ ngày 28/6/2020 đến hết năm, theo quy định tại Nghị định số 20/2019/NĐ-CP ngày 21-2-2019, xe ô tô sản xuất hoặc lắp ráp trong nước sẽ được giảm 50% lệ phí trước bạ. Quy định này đã có tác động đáng kể lên nhu cầu tiêu thụ xe trong nước trong thời gian gần đây.

Theo báo cáo của Hiệp hội các nhà sản xuất ôtô Việt Nam (VAMA), doanh số bán hàng trong tháng 7 của toàn thị trường đạt 24.065 xe, trong đó sản lượng của xe lắp ráp trong nước đạt 16.088 xe, tăng 2% so với tháng trước và số lượng xe nhập khẩu nguyên chiếc là 7.977 xe, giảm 2% so với tháng trước.

Nguồn: MBS

Nguồn: MBS

Lũy kế 7 tháng đầu năm, tổng doanh số bán hàng của toàn thị trường giảm 28% so với cùng kì năm 2019 do tác động từ dịch tới nhu cầu mua sắm trong cư dân trong những tháng đầu năm. Xe lắp ráp trong nước giảm 22% trong khi xe nhập khẩu giảm mạnh hơn với 36% so với cùng kỳ năm ngoái.

Mô hình dự phóng

Năm 2020, chúng tôi doanh thu và LNST giảm tương ứng ~10% và 30% n/n trong bối cảnh hoạt động xuất khẩu và nhu cầu sử dụng sản phẩm săm lốp giảm mạnh trước tác động của dịch bệnh Covid-19. Cho Q3, chúng tôi cho rằng hoạt động xuất khẩu vẫn sẽ tiếp tục bị ảnh hưởng nhưng với mức độ nhẹ hơn do hoạt động sản xuất đã dần được mở cửa trở lại tại 1 số quốc gia. Tuy nhiên, do tình hình dịch bệnh tại nhiều quốc gia trên thế giới chưa có dấu hiệu đã được kiểm soát tốt, chúng tôi ước tính doanh thu Q3 sẽ giảm khoảng 5% so với cùng kỳ nhờ được bù đắp bởi doanh số tiêu thụ trong nước trong bối cảnh dịch được kiểm soát và các chính sách hỗ trợ từ Chính phủ nhằm kích thích nhu cầu mua sắm, như giảm 50% lệ phí trước bạ đối với ô tô sản xuất trong nước. Trong Q4, doanh thu của DRC ước tính tăng trở lại khoảng 10% trên cơ sở giả định dịch trên thế giới kỳ vọng sẽ được kiểm soát từ cuối Q3.

Năm 2021 sẽ chứng kiến tăng 4% doanh thu và 20% lãi ròng trên cơ sở kỳ vọng nhu cầu sử dụng lốp tăng nhẹ khi nền kinh tế toàn cầu phục hồi chậm sau đai dịch. Biên lợi nhuận gộp dự phóng giảm từ 14,6% bình quân trong năm 2020 xuống còn khoảng 14,1% trong năm 2021 trên cơ sở giả định giá than tăng nhẹ trong bối cảnh nhu cầu cao hơn sau đại dịch.

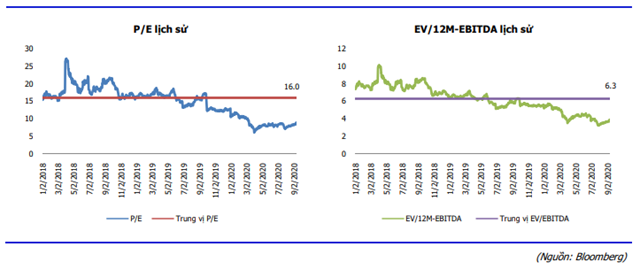

Định giá

Chúng tôi xác định giá mục tiêu 12 tháng của cổ phiếu DRC vào khoảng 23.100 đồng dựa trên kết hợp 2 phương pháp so sánh P/E và EV/EBITA, trong đó P/E và EV/EBITDA mục tiêu được xác định dựa trên P/E và EV/EBITDA bình quân trong khu vực.

Giá mục tiêu tương ứng P/E forward khoảng 12,9 lần (theo EPS 2021F khoảng 1.796 đồng).

Nguồn: MBS

Nguồn: MBS

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tú Thành